Los viajes de negocios se recuperan en Estados Unidos

Redacción Mapfre

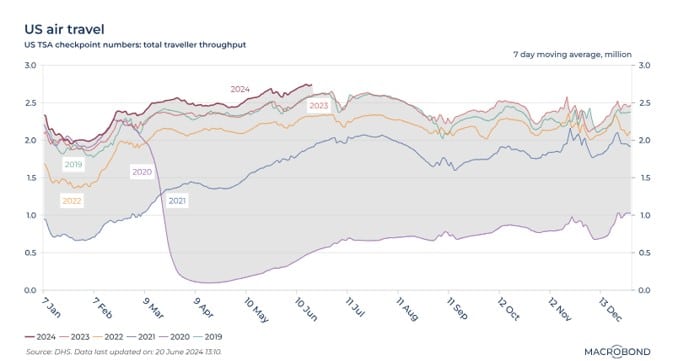

La Administración de Seguridad en el Transporte (TSA) de Estados Unidos realiza un seguimiento del número de viajeros que escanean su tarjeta de embarque con un agente de la TSA cada día. El gráfico a continuación representa las cifras de los puntos de control de 2019 a 2024, representadas como una media móvil de siete días:

El crecimiento del tráfico de pasajeros en los aeropuertos estadounidenses este año sugiere una recuperación continuada de los viajes de negocios, lo que a su vez debería impulsar la demanda de hoteles y del sector de la hostelería en general. De hecho, el 24 de mayo, la TSA reveló que había controlado a más de 2,95 millones de pasajeros aéreos, lo que supone un récord para un solo día, demostrando el calor de la economía americana para el sector de turismo y hostelería.

Resumen de la semana

Semana mixta para los mercados, donde el componente macro cedió su relevancia habitual en el contexto de la reunión de tipos del Banco Central Europeo (BCE) y el seguimiento a las elecciones estadounidenses. El BCE en su reunión para la decisión de tipos de interés del mes de julio no realizó ningún cambio, en línea con lo esperado por el consenso. En su discurso, Christine Lagarde, presidenta del BCE, no quiso comprometerse a la bajada que descuenta el mercado de 25 puntos básicos para la próxima reunión de septiembre, dejando claro que serían los datos los que marcarán el rumbo de las decisiones de tipos en la Eurozona.

En EE.UU., la carrera por la presidencia sigue marcando a Donald Trump como posible ganador, más aún tras la renuncia de Joe Biden como candidato demócrata, situando a Kamala Harris, vicepresidenta, como principal relevo demócrata para las elecciones de noviembre. En ese contexto, el aumento de la probabilidad de una victoria de Trump ha sido observado como una situación que tensionaría las relaciones comerciales con China y el resto del mundo, por la posible guerra arancelaria y comercial que ya se vivió en su candidatura previa, expectativa que ha afectado esta semana negativamente a las empresas, sobre todo del sector tecnológico.

A nivel macro, el calendario económico de la semana, aunque escaso, sorprendió al alza en EE.UU. y fue menos optimista para Europa. En EE.UU., destacaron las sorpresas al alza de los permisos de construcción y de la producción industrial, que aumentó en junio aproximadamente el doble de lo estimado, lo cual mejoraría la foto de la economía estadounidense y podría afectar a las posibles decisiones de tipos por parte de la Reserva Federal (Fed). En Europa, sin embargo, el tono fue negativo, ya que se enfriaron las expectativas sobre Alemania tras el dato peor de lo esperado del índice de sentimiento económico ZEW y la producción industrial que se quedó en terreno negativo.

Renta variable

En EE.UU., las caídas del S&P 500 las lideraron las compañías tecnológicas, específicamente de las compañías vinculadas al negocio de los microchips. Y es que el aumento de la probabilidad de una victoria de Trump en EE.UU. podría reactivar las tensiones comerciales con China e incluso con Taiwán, importante productor de chips, como ya se vio en el pasado con la etapa vivida entre EE.UU. y China durante la anterior legislatura del mandatario republicano. En Europa, el Stoxx 600 cerró con caídas que superaron el 2,60%, donde el DAX alemán lideró las caídas reflejando el peor dato del índice ZEW de sentimiento económico alemán.

A nivel sectorial casi todos los sectores en negativo destacando la tecnología como el peor de ellos y el de consumo defensivo por la parte positiva. En mercados emergentes, vimos que China tuvo subidas cercanas al 2% de la mano del CSI 300, a pesar de que no fue una buena semana a nivel macro, con un crecimiento menor del esperado a nivel de PIB, con un marcado descenso de las ventas minoristas y con el mal dato de los precios de la vivienda que volvieron a caer. Las subidas del gigante asiático tomaron impulso apoyándose en las conclusiones de la tercera sesión plenaria del 20º Comité del Partido Comunista, donde el Pleno destacó el compromiso de China con la idea de fomentar la apertura e impulsar un aumento de las exportaciones este año.

Renta fija

A pesar de que el BCE buscó dejar todas sus opciones abiertas de cara a la reunión de septiembre respecto a los tipos de interés, se sigue descontando una bajada de 25 puntos básicos para esa reunión, lo cual llevó a alzas en los precios de los bonos europeos.

Cabe destacar que las primas de riesgo periféricas no mostraron grandes cambios y parecen haber dejado atrás las tensiones derivadas del riesgo político en Francia. En EE.UU., por otro lado, se vieron caídas de los precios de los bonos, con la rentabilidad de los ‘Treasuries’ aumentando ligeramente y de forma muy similar a lo largo de la curva. A nivel de diferenciales hubo ampliaciones salvo en el ‘high yield’ estadounidense.

Divisas y materias primas

Poco movimiento por parte del dólar que no tuvo grandes movimientos frente al euro en la semana. El precio del petróleo se mueve en la incertidumbre. Por un lado, por la preocupación de la demanda china, que volvió a dar nota negativa en su peor dato de PIB y, por otro lado, por la previsión de una mayor relajación monetaria en Estados Unidos barril. El cobre volvió a ser la noticia negativa tras su mala semana a raíz de la debilidad de la demanda china, acumulando un -7% en el mes de julio.

Esta semana…

La semana que viene tendremos mucha actividad de resultados empresariales, destacando casos como los de Alphabet, Amazon, Tesla, LVMH o Total Energies entre muchas otras compañías. Por la parte macro, destaca la confianza del consumidor y los datos preliminares de PMI de los países de la Eurozona de julio, junto con el dato del PCE de EE.UU., marcarán también el tono de la semana.