Townsquare Media: una transformación exitosa, pero infravalorada por el mercado

Redacción Mapfre

Jonathan Boyar, director de Boyar Value Group y asesor del Forgotten Value Fund de MAPFRE AM

Este mes presentamos el perfil de una empresa que en su día se dedicaba a los medios de comunicación y la radiodifusión, pero cuyos ingresos y rentabilidad proceden ahora principalmente de fuentes digitales. Aunque las líneas de negocio de mayor crecimiento y margen representan ahora más de la mitad de sus ingresos, los inversores siguen atribuyéndole un múltiplo tradicional de tipo radiodifusión en lugar de una valoración que refleje sus negocios digitales y su largo recorrido de crecimiento. Su dirección, favorable a los accionistas, tiene un historial de recompra oportunista masiva de acciones y devuelve una buena parte del capital sobrante a los accionistas con una rentabilidad por dividendo muy atractiva. En vista del sólido perfil de flujo de caja de esta empresa y de sus importantes oportunidades de crecimiento, creemos que sus acciones tienen potencial para convertirse en un valor multibolsa en los próximos años.

Así que, sin más preámbulos, conectemos con Townsquare Media:

Townsquare es una empresa de medios digitales y soluciones de marketing centrada en la comunidad, con emisoras de radio locales líderes en el mercado. Su actividad se centra sobre todo fuera de los 50 principales mercados de EE. UU. y entre sus principales negocios se incluyen:

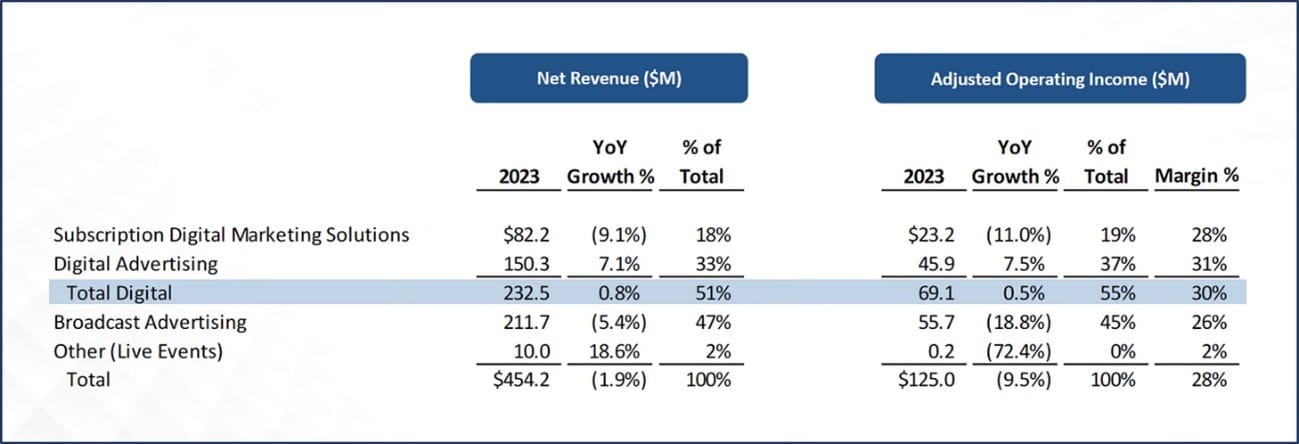

- Townsquare Interactive (18% de los ingresos; 19% del EBITDA precorporativo): empresa de soluciones de mercado digital por suscripción que ofrece diseño, creación y alojamiento de sitios web, optimización de motores de búsqueda, plataformas sociales y gestión de la reputación online, así como otros servicios digitales mensuales para aproximadamente 24.000 pymes.

- Townsquare Ignite (33%; 37%): agencia de publicidad digital que gestiona una cartera propia de más de 400 webs de noticias y entretenimiento locales y aplicaciones móviles junto con una red de marcas líderes nacionales de música y entretenimiento.

- Publicidad en radio y televisión (47%; 45%): negocio tradicional de radiodifusión que incluye productos y soluciones publicitarias locales, regionales y nacionales difundidos a través de la radio terrestre y otros ingresos diversos asociados a su plataforma publicitaria de radiodifusión.

- Otros (2%; <1%): incluye los eventos en directo propiedad de la empresa y gestionados por ella, como el Taste of Country de WYRK, el Boise Music Festival, el Red Dirt BBQ & Music Festival y el Taste of Fort Collins. Los eventos en vivo de TSQ generan ingresos principalmente con la venta de entradas, pero también con la venta de patrocinios, comida y otras actividades comerciales, artículos publicitarios y otros productos y servicios complementarios.

Resumen de ingresos y resultado de explotación ajustado (EBITDA) de Townsquare

Fuente: Presentación de la empresa

Townsquare se ha transformado con éxito y ha pasado de ser un negocio centrado predominantemente en la radio a una empresa de medios digitales. En particular, los negocios digitales de la empresa representan ahora la mayor parte de sus ingresos (~51% en 2023 frente a solo ~15-20% en 2016), gracias a una tasa de crecimiento anual compuesta del 15% entre 2016 y 2023. El negocio digital de TSQ ofrece una fuerte rentabilidad y generó márgenes EBITDA ajustados (TSQ utiliza el "resultado de explotación ajustado" como su métrica de EBITDA preferente) precorporativos del 30% en 2023, frente al 26% registrado por el negocio de radio.

La radio sigue constituyendo una gran parte de los ingresos de Townsquare Media y sigue siendo un negocio altamente estratégico y rentable que genera un importante flujo de caja para la empresa. La parte que ocupa la radio en el sector publicitario global continúa disminuyendo, pero lo hace más lentamente que otros medios tradicionales, como la televisión y la prensa. De hecho, las emisoras de radio de los mercados de Townsquare se han beneficiado de la caída del sector periodístico y el cierre de 1.800 periódicos en Estados Unidos desde 2004 (incluidas más de 100 redacciones locales durante la pandemia). Los locutores de la empresa son creadores de contenidos digitales y personas influyentes en las redes sociales locales que crean unos 20.000 contenidos locales al mes, lo que convierte a TSQ en uno de los mayores productores de contenidos locales de EE.UU. Además, las emisoras AM/FM tradicionales de la empresa llegan, de media, a uno de cada dos adultos en los mercados en los que opera.

El negocio radiofónico de la empresa sirve de importante nexo de unión con sus negocios digitales, que crecen más rápidamente (más adelante hablaremos de ello). Ambas unidades de negocio digitales (Townsquare Ignite y Townsquare Interactive) se crearon de forma natural con el flujo de caja generado por el negocio de radiodifusión, que seguirá siendo una fuente de financiación para la inversión de Townsquare en negocios digitales modernos, lo que permite a la empresa capitalizar futuras oportunidades de crecimiento.

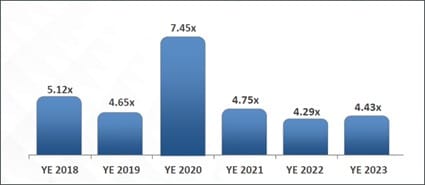

Apalancamiento

Fuente: Presentación de la empresa.

Aunque el nivel de apalancamiento actual parece elevado, TSQ genera un flujo de caja fuerte y constante, gracias en parte a atributos fiscales favorables (NOL federales, escudos fiscales, etc.). Durante la presentación de resultados del cuarto trimestre de 2023, la empresa declaró que no será un contribuyente significativo de efectivo hasta 2026 (y observamos que no ha sido un contribuyente significativo durante muchos años). Gracias a estos activos fiscales, TSQ ha generado una media de ~56 millones de dólares en flujo de caja libre ajustado (la aproximación de la empresa al flujo de caja libre deduce los impuestos en efectivo, el capex y los intereses en efectivo del EBITDA ajustado) durante los últimos tres años, lo que representa un rendimiento del FCF de la friolera del 31 %. Incluso como contribuyente de efectivo total, el rendimiento del flujo de caja libre de la empresa (FCF/capitalización de mercado) debería situarse en un sólido nivel del ~21 %, que no es nada despreciable. Además de destinar el exceso de flujo de caja a recompras oportunistas, TSQ ha retirado deuda de forma también oportunista, incluida la recompra de 27 millones de dólares de deuda en 2023 por debajo de la par. La empresa también ofrece a los inversores un generoso dividendo, que actualmente rinde un 7,3% tras un aumento del 5% en 2024.

Valoración

En los niveles actuales, TSQ cotiza a solo seis veces su estimación de EBITDA para 2024. Utilizando una valoración basada en la suma de las partes y aplicando un múltiplo de 12,0 veces al EBITDA digital de la empresa para 2023 y un múltiplo más modesto de cinco veces a su rentabilidad de emisión actual, y ajustando por su deuda neta y gastos corporativos actuales (a ocho veces), obtenemos un valor intrínseco de 25,30 dólares por acción, o un 135% de revalorización desde los niveles actuales. Creemos que hay múltiples elementos que podrían ayudar a desbloquear este valor, incluidas las iniciativas en curso favorables a los accionistas, el crecimiento continuo de la publicidad digital y una vuelta al crecimiento en el negocio de suscripción. El abultado dividendo de la empresa (7,3% de rentabilidad) ofrece a los inversores una forma de cobrar mientras esperan que surjan catalizadores que puedan ayudar a desbloquear el valor entre nuestra estimación de valor intrínseco y el valor de mercado público de la empresa.

La última palabra de Boyar

Creemos que los inversores han infravalorado los negocios de Townsquare Media. La empresa se ha transformado con éxito y ha pasado de ser un negocio basado en la publicidad audiovisual a generar la mayor parte de sus ingresos a partir de fuentes digitales de crecimiento más rápido y más rentables. En nuestra opinión, la dirección está dando los pasos adecuados para desbloquear el valor al seguir invirtiendo en los negocios de alto crecimiento de TSQ, al mismo tiempo que persigue iniciativas favorables a los accionistas. Si persiste la gran diferencia entre el valor de mercado público y privado de la empresa, no nos sorprendería que Townsquare se convirtiera en candidata a una adquisición, ya sea de todos sus negocios o de una parte de ellos.