S&P 500: ¿son los analistas lo suficientemente optimistas?

Redacción Mapfre

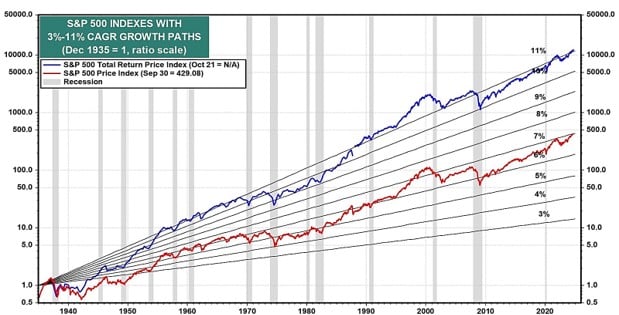

El banco de inversión Goldman Sachs publicó la semana pasada un sombrío pronóstico en el que afirmaban que el S&P 500 produciría rendimientos anualizados de solo el 3% durante los próximos 10 años. Calculan que el rango de resultados posibles va desde el -1%, en el extremo inferior, hasta el +7% de rendimiento nominal en el extremo superior.

En la opinión de Yardeni Research, incluso el escenario optimista de Goldman podría no ser lo suficientemente optimista. Esto se debe a que consideran que la economía estadounidense se encuentra en un auge de crecimiento de la productividad para esta nueva década, con un PIB real que está incrementándose actualmente a un ritmo del 3% interanual y una inflación que se modera al 2%.

Si el auge del crecimiento de la productividad continúa hasta el final de la década, como ellos esperan, el rendimiento anual promedio del S&P 500 debería al menos igualar el 6% o 7% logrado desde principios de la década de 1990, como se aprecia en el gráfico. Por lo que se acercaría más bien al entorno del 11% de rentabilidad, incluidos los dividendos reinvertidos.

Gráfico: Yardeni Researc con datos de Standard and Poors.

La semana transcurrió con protagonismo para los resultados empresariales y con el nerviosismo típico de la recta final de las elecciones en Estados Unidos. Este último factor está siendo el principal causante de la actual intranquilidad reinante en los mercados, que está llevando a movimientos algo desmesurados en el mercado de bonos.

En el cómputo de los últimos cinco días tuvimos caídas generalizadas en las principales bolsas, pero la palma se la llevaron las pequeñas compañías estadounidenses (‘small caps’), que a pesar de los efectos positivos que podrían traer a nivel fiscal y comercial una posible presidencia de Donald Trump, parecen cotizar las malas noticias de un mayor coste de financiación para ellas. Únicamente el índice tecnológico Nasdaq logró escapar a las caídas, gracias en buena parte al tono positivo de los resultados de Tesla que impulsaron con fuerza la acción.

Se mantiene la dicotomía entre el sector servicios y el manufacturero (51,2 Vs 45,9, Eurozona), a pesar de que el segundo mejoró ligeramente, continúa en territorio negativo desde junio de 2022 arrastrado por la pérdida de competitividad de las economías francesa y alemana. La semana pasada el FMI publicó sus previsiones, a las que en líneas generales describía de crecimiento estable, aunque dispar, y de una “casi” ganada batalla contra la inflación, si bien matizaban al resaltar que los precios de los servicios siguen incrementándose a tasas elevadas, concretamente el doble de lo que lo hacían antes de la pandemia.

Como conclusión, el FMI consideraba insuficiente el crecimiento proyectado a medio/largo plazo y para ello señala la necesidad de un “triple giro” en las siguientes políticas: monetaria, fiscal, y la más importante, reformas estructurales que logren incrementar la productividad y eviten la creación de nuevos desequilibrios.

Renta variable

Los números rojos se hicieron notar a nivel general en los índices mundiales. El principal causante podría ser la incertidumbre que siempre generan las elecciones estadounidenses, que a falta de un catalizador claro en sentido contrario produjo caídas en los mercados.

La nota positiva la puso Tesla, que anunció un crecimiento de ventas y beneficios del 8% y 9% anual, respectivamente. Pero la sorpresa no estuvo en las cifras comentadas, sino en la ampliación de los márgenes (margen bruto del 19,8% Vs 16,8% esperado) y las palabras de Elon Musk, que anunció un crecimiento de las entregas del 20%-30% para el 2025.

La región asiática volvió a caer y continúa a la espera de nuevos anuncios del gobierno chino que confirmen el cambio de dirección en sus políticas. Tampoco Japón pudo cerrar en verde. De hecho, cayó en cada una de las cinco sesiones semanales ante los temores de la pérdida de mayoría de la coalición LPD-Komeito en la cámara de representantes. Esto podría abrir la puerta del LPD a pactar con otros partidos de menor representación, lo que conllevaría una menor fortaleza en el gobierno.

Renta fija

Vimos otro incremento importante en los tipos de la curva soberana americana (+16pb en los plazos de dos y diez años). Los incrementos que estamos viendo en los últimos tiempos se pueden explicar a partir de dos variables, la primera sería la mejora de los indicadores económicos en el país, que vienen a poner en duda el plan de recortes de la Reserva Federal. La segunda sería el incremento de probabilidades que otorga el mercado a una victoria de Donald Trump, lo que de facto, atendiendo a sus planes fiscales/comerciales, podría conducir a un mayor déficit y a un posible escenario de reflación en el país.

Este último factor es precisamente lo que ha provocado un incremento de la prima temporal en los bonos de mayor plazo, aunque en realidad ninguno de los dos candidatos se haya pronunciado aún sobre cómo solucionar el problema del déficit.

Divisas y materias primas

El dólar continúa apreciándose a lomos de las mejoras que trasladan los datos económicos, y apoyado también por unas encuestas que se inclinan a favor de la victoria republicana. La volatilidad sigue siendo protagonista en la evolución del petróleo, ante las incertidumbres que suscitan el ciclo económico mundial y los conflictos en oriente próximo. Por último, hay que destacar la recuperación del precio del gas natural en lo que va de año (+36,31%), que comienza a cotizar la entrada de las estaciones más frías del año.

Esta semana…

Esta semana estaba marcada en rojo en el calendario por varias razones: PIB e IPC en varios países de la Eurozona y, de forma agregada, PCE, gasto del consumidor y mercado de empleo en los Estados Unidos, resultados empresariales en cinco de las siete magníficas… Por último, tendremos también decisión de tipos en Japón.