Riesgo de transición: qué es y cómo se gestiona en MAPFRE AM

Redacción Mapfre

Los riesgos climáticos han ganado importancia en los últimos años. La gran mayoría las firmas financieras los tiene en cuenta, actualmente, por la influencia que pueden tener los eventos meteorológicos adversos en las compañías que componen una cartera o en el coste que puede tener para una empresa el no tomar las decisiones pertinentes para adaptarse a la transición energética.

Javier Miralles, gestor de fondos de inversión de MAPFRE AM, explica que el riesgo climático se divide en dos grupos. Por una parte, están los riesgos físicos, que son los más evidentes a la hora de hablar del cambio climático, como pueden ser las sequías, las inundaciones, la subida del nivel del mar en zonas costeras o grandes movimientos migratorios, entre otros. Por otro lado, están los llamados riesgos de transición. Estos son un poco más sutiles y menos obvios, pero no por ello menos importantes. Están relacionados con la capacidad de las compañías para adaptarse al cambio. La adaptación al reto climático lleva asociados una serie de cambios tecnológicos, cambios en las tendencias de consumo, incluso cambios regulatorios y legales a los que las empresas tienen que hacer frente. La capacidad de estas compañías para adaptarse, para ser más eficientes, para desarrollar la tecnología necesaria marcará la diferencia a la hora de analizar los riesgos, y por tanto a la hora de seleccionar las inversiones que realizamos.

No todas las compañías están expuestas al riesgo de transición de la misma manera. Un factor importante vendrá establecido por el sector en el que operan. Obviamente los sectores más intensivos en emisiones serán los más vulnerables. Aquellos con mayores emisiones de gases de efecto invernadero serían el transporte, la industria, las ‘utilities’, la minería y el sector energético, y por tanto, la regulación destinada a facilitar la transición influirá de manera más directa en ellos. Dentro de cada sector, las empresas pueden estar mejor o peor situadas para esta transición.

“La incertidumbre ocasionada por cambios en las preferencias de los inversores, disrupciones tecnológicas y la implantación de políticas climáticas, especialmente de forma abrupta, puede provocar una caída prolongada en el tiempo del precio de los activos financieros”, defiende la Comisión Nacional del Mercado de Valores (CNMV) en su último boletín trimestral.

Además, el organismo explica que estos cambios pueden incrementar los costes de financiación, reducir el valor de los activos varados y de los activos intensos en carbono (activos marrones), y deteriorar la calidad crediticia de los emisores, “generando pérdidas en los instrumentos financieros emitidos por las compañías vulnerables a la transición”. Las mayores caídas se darían en la inversión en acciones, del 12,71% de media, seguidas de los bonos corporativos, con el 5,61%, y la deuda soberana, con el 4,77%.

La caída media de los fondos de inversión españoles se sitúa, según los cálculos de la CNMV, en el 5,69%, lo que supondría una pérdida total de 17.500 millones de euros, teniendo en cuenta solamente los efectos directos y de primera ronda de la transición climática. Sin embargo, la CNMV comenta que la distribución de pérdidas muestra una asimetría elevada, y el 1 % de los fondos con peor comportamiento experimenta una pérdida media del 21,34 %.

Los fondos sostenibles españoles, a pesar de tener una mayor proporción de renta variable, tienen una menor pérdida potencial, del 5,7% frente al 5,92% que tendría si las carteras fueran comparables en clases de activos.

La protección frente al riesgo de transición es clave para las firmas de inversión, que deben proteger sus carteras ante todo tipo de riesgo climático. En el caso de MAPFRE AM, Miralles explica que este se tiene en cuenta al igual que los demás y se sigue el mismo proceso: se identifica, se parametriza y, posteriormente, se trabaja para solventar este riesgo. Además, añade que los resultados de este informe publicado por la CNMV son muy reveladores, ya que “según las conclusiones de este informe, los fondos españoles con un sesgo sostenible son la mejor herramienta para hacer frente al riesgo de transición dentro del mundo de la inversión”.

Además, recuerda que en la Unión Europea (UE) es donde más presión regulatoria se está ejerciendo, muy por delante de otras geografías como Estados Unidos o China. “La UE es la zona más adelantada, con objetivos de reducción de emisiones, legislación en la gestión de carteras sobre este asunto… En Europa no puedes quedarte fuera de eso”, señala.

La importancia de medir la huella de carbono

La medición de la huella de carbono y del impacto medioambiental, social y de gobernanza en general se hace necesario en un contexto en el que el riesgo de transición sigue aumentando. Por eso, en los últimos años se han ido creando distintas fórmulas para medir las emisiones de la huella de carbono e impulsar su reporte.

Ese cálculo “sirve para parametrizar, seguir los riesgos asociados al cambio climático y elaborar una estrategia de reducción de emisiones por parte de las compañías”, explica Miralles.

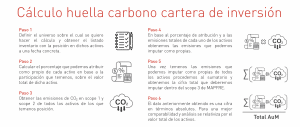

MAPFRE AM dispone de una metodología propia para el cálculo de la huella de carbono en la cartera de inversión, que trata de complementar los cálculos ya establecidos a nivel regulatorio y establece diferentes tipos de medición de la huella de carbono sobre las inversiones en función de la información que se quiera reportar y la finalidad de la misma. De hecho, de manera resumida, se pueden establecer cálculos en términos absolutos, relativos y de intensidad ponderados.

“Esta metodología nos ayuda a protegernos tanto de los riesgos físicos como de los de transición”, destaca Miralles.

Este proyecto forma parte del plan de sostenibilidad de la compañía 2022-2024, que cuenta con más de 20 objetivos ambiciosos y medibles y que suma a #LaParteQueNosToca.