La rentabilidad de los bonos estadounidenses, ¿mejor que la de las acciones?

Redacción Mapfre

Teóricamente, las acciones son más arriesgadas que los bonos y, por tanto, deberían producir unos mayores rendimientos superiores a lo largo del tiempo. Sin embargo, en Estados Unidos, ese riesgo conlleva menos recompensa en el momento actual. Con las tasas de interés cerca de su nivel más alto en casi dos décadas, la asignación de cartera entre bonos y acciones es más importante que nunca.

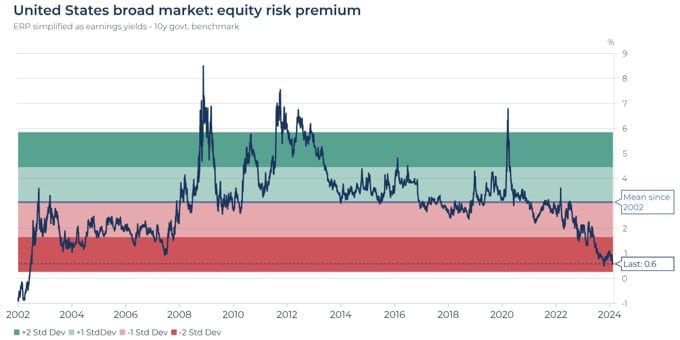

Este gráfico muestra la “prima de riesgo de las acciones” simplificada para las acciones del país americano: resta el rendimiento de los bonos del Tesoro a 10 años del rendimiento de las ganancias de las acciones. Una lectura negativa (experimentada por última vez en 2002) significa que los bonos rinden más que las acciones. Aún no hemos llegado a ver esto cristalizado, pero estamos cerca. El año pasado, la prima de riesgo cayó hasta su nivel más bajo de 2007 y estamos levemente por encima del cero.

Hoy en día, las valoraciones de las acciones siguen siendo altas y los rendimientos de los bonos han aumentado significativamente, lo que limita el exceso de rendimiento que los inversores pueden llegar a generar a partir de las acciones.

Respecto a la semana pasada, los activos de riesgo volvieron a tener un cierre positivo, a excepción de las grandes tecnológicas estadounidenses, que encontraron un bache en el camino con el dato de inflación publicado el pasado martes en Estados Unidos. El camino de reducción de precios continuó (3,1% YoY Vs 3,4% anterior), aunque la cifra final salió dos décimas por encima de lo esperado por la media de analistas. Esta sorpresa negativa, no es que sea una catástrofe, pero enciende las alarmas de unos índices bursátiles que cotizan la “perfección”. Si desagregamos el dato por componentes, la interpretación podría incluso agravarse: aquellos elementos más pegajosos parecen estar repuntando y amenazan con sobrecalentar la economía vía salarios.

La publicación de precios tuvo un mayor impacto en el activo de renta fija, donde los repuntes en el rendimiento de los bonos empiezan a ser más incisivos en la deuda de Estados Unidos, un movimiento lógico si atendemos a las dinámicas de actividad observadas entre el país americano y la región europea.

Por otra parte, el mercado sigue corrigiendo las expectativas de recortes tan optimistas que tenían a principios de año, y ahora el consenso se sitúa alrededor de los cuatro recortes en ambas geografías, otorgando al Banco Central Europeo (BCE) el “honor” de ser el que lleve la iniciativa.

Cambiando de aires, la confianza de los inversores mejoró levemente en la Eurozona, si bien hablamos de niveles tan deprimidos que apenas tienen relevancia. En China estaban de celebración de nuevo año, nada menos que el año del dragón, según fuentes oficiales los viajes en tren se habían incrementado en un 61% YoY en los 6 primeros días.

Renta variable

Semana diferente a las previas en el activo de renta variable: positiva para la mayoría de las compañías, pero de caída para algunos de los valores que más pesan en los índices mundiales. Como anécdota, destaca el ‘sorpasso’ de Nvidia a Amazon en términos de capitalización de mercado. La compañía de chips publicará resultados el jueves de esta semana por lo que habrá que estar atentos.

Los mercados emergentes tiraron con fuerza gracias al rebote de los precios de la energía y al buen hacer de los mercados asiáticos, donde las Bolsas locales chinas estuvieron cerradas por la festividad del nuevo año.

En general, con la mayoría de las publicaciones de resultados ya realizada, podemos afirmar que la temporada ha sido bastante mejor de lo esperado. Se puede decir que la resiliencia e incluso buen hacer de los beneficios empresariales se han demostrado como el catalizador clave para el buen comportamiento de las bolsas occidentales en el primer mes y medio del año.

Renta fija

En los bonos, se pudo ver una corrección provocada principalmente por el dato de inflación americana. Los tramos cortos de la curva fueron los que mejor reflejaron la última calibración de los inversores de deuda, y han provocado una menor expectativa de recortes por parte de los bancos centrales, acompañada también por un retraso en el comienzo de estos.

Si hay una clase de activo que está yendo bien en 2024 es el crédito. Sin duda, es el que mejor está reflejando las expectativas optimistas del mercado en cuanto al escenario económico esperado. Esta semana los spreads volvieron a estrecharse con especial incidencia en los bonos de peor calidad crediticia.

Divisas y materias primas

El oro continúa cayendo, a pesar de un incremento de las expectativas de inflación una mayor fortaleza del dólar está pesando en su cotización. Por la parte energética estamos observando un repunte de los precios del petróleo, que a pesar de una menor demanda esperada en la materia prima se anota ya un ~8% en lo que va de año, empujado el precio por los temores de una escalada mayor de los conflictos abiertos en oriente medio.

Esta semana…

Esta semana tendremos un volumen muy bajo de publicaciones en materia económica, por destacar las más notorias: se conocerán las últimas encuestas de PMI’s en la región europea y se publicarán el dato de ventas de viviendas de segunda mano en Estados Unidos. Sí que habrá que estar muy atentos a las publicaciones de las actas de las últimas reuniones de Fed y BCE.