Qué es el ‘higher for longer’ y cómo afecta a tu cartera de inversión

Redacción Mapfre

El crecimiento económico se ve perjudicado con estas subidas de forma directa, aunque ese es precisamente el efecto buscado por los bancos centrales: históricamente, las recesiones han empujado hacia abajo los precios. No obstante, los datos macroeconómicos están aguantando mejor de lo esperado, pese a la recesión prevista por los analistas para este año.

Los mercados reaccionaron a la baja en todos los sentidos. Si bien la renta fija ha mejorado en gran medida su rentabilidad, registró fuertes caídas el año pasado porque al aumentar el tipo de interés las nuevas emisiones pagan más intereses, al mismo tiempo que cae el precio de los bonos en cartera.

La renta variable, por su parte, también sufrió fuertes caídas en 2022, especialmente en el caso de los valores de crecimiento o ‘growth’, que se benefician de escenarios con tipos de interés muy bajos. Eso ha hecho que los inversores estén esperando una rebaja de los tipos que impulse a esas compañías. A esto se suma la preferencia de los inversores por la renta fija, con la que asumen un menor riesgo y obtienen buenos retornos.

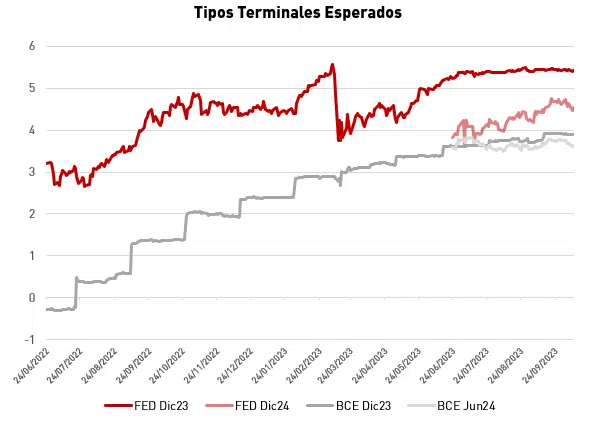

Así, y con los tipos de interés en Europa en el 4%-4,5% y en Estados Unidos en el 5%-5,25%, las expectativas de rebaja de tipos en el corto plazo empiezan a desaparecer. El famoso mantra ‘higher for longer’ (tipos altos durante más tiempo) ha empezado a calar con fuerza en el último mes, especialmente tras las declaraciones del presidente de la Reserva Federal estadounidense (Fed), Jerome Powell, en la última reunión de política monetaria del organismo, y la decisión del Banco Central Europeo (BCE) de elevar por décima vez consecutiva los tipos de interés oficiales en 25 puntos básicos hasta situarlos en el nivel más alto de la historia de la Eurozona.

Además, los tipos de referencia descontados por el mercado para diciembre del próximo año han subido con fuerza durante el último mes, mientras que los esperados para diciembre de 2023 se han mantenido estables.

Eso quiere decir que los mercados han pasado a descontar menos recortes. El impacto en los mercados no se ha hecho esperar, y el mayor daño se ha concentrado en la evolución del precio de los bonos. Las expectativas de inflación descontadas por el mercado de futuros (tipos a cinco años dentro de cinco años) también se han ajustado al alza, pero se sitúan en unos niveles que casan con su media histórica, según explica el último informe mensual de MAPFRE Gestión Patrimonial.

Estos movimientos están llevando a los tipos de interés reales (tipos nominales menos la inflación) a niveles positivos por primera vez en Europa por mucho tiempo y a niveles del 2,5% en Estados Unidos, ambos niveles considerados ya suficientemente elevados como para causar daño al crecimiento. Aun así, MGP considera que no se dan las condiciones para esperar un recorte de tipos pronto a no ser que se produzca algún accidente financiero.

De hecho, la firma de asesoramiento no cree que volvamos a ver en el corto plazo los tipos en los niveles previos al aumento de la inflación. “La situación ha cambiado y nos cuesta ver que los tipos vuelvan a niveles cercanos al 0%”, explica Daniel Sancho, jefe de inversiones de MGP.

¿Cómo afecta a tu cartera?

El endurecimiento monetario ha devuelto el atractivo a la renta fija, que ofrece rentabilidades muy interesantes para los inversores sin la necesidad de asumir mucho riesgo, aunque el riesgo de que los bancos centrales continúen incrementando los tipos hace que las duraciones más largas no sean recomendables para los inversores particulares.

Enrique Palmer, director de desarrollo de negocio de MAPFRE Gestión Patrimonial, explica que lo ideal es apostar por duraciones de no más de cuatro años, anticipando que los tipos toquen techo en el primer trimestre de 2024 y se mantengan así un tiempo.

Por su parte, la renta variable no resulta tan atractiva, dado que los inversores deben asumir un mayor riesgo que en la renta fija y este no está bien pagado. De hecho, comprar bonos en vez de acciones puede ser más beneficioso para el inversor.

“Si observamos la prima de riesgo de la renta variable frente al crédito vemos que, a día de hoy, estaría en negativo. Es decir, por valoraciones compensaría más comprar un bono de una compañía que su acción. No solo no te estarían remunerando por el riesgo, sino que estarías pagando por ello”, señala Javier de Berenguer, gestor de inversiones y selector de fondos de MAPFRE Gestión Patrimonial.

Desde un punto de vista de valoración absoluta, explica que las principales compañías del MSCI World han revertido o incluso están por encima de los niveles anteriores a la corrección del año 2022. “Esto no tiene mucho sentido, ya que las expectativas de crecimiento no soportan esta recuperación, y los tipos están más altos de lo que estaban hace un año, por lo que las valoraciones deberían estar incluso en niveles inferiores a los de cierre del año pasado”, comenta.

MGP considera que las valoraciones tanto absolutas como relativas son “suficientemente exigentes” como para tener un acercamiento cauto al activo. De Berenguer añade que cuando la renta fija se estabilice, “es esperable ver entradas de flujos procedentes de la renta variable”, lo que podría ser otro foco de presión para las acciones.