El gran potencial de las ‘small caps’ a largo plazo

Redacción Mapfre

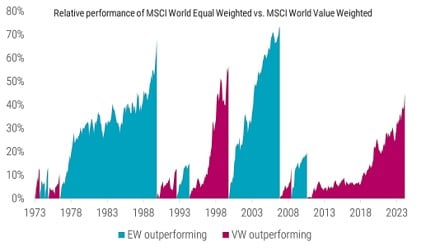

Las vacaciones están ya a la vuelta de la esquina, y son el momento perfecto para retomar todos los libros que hemos dejado apartados a lo largo del año. ¿No se te ocurre ninguno? No te preocupes: los expertos de MAPFRE AM y MAPFRE Gestión Patrimonial te dan sus recomendaciones. Las acciones de menor capitalización de mercado han tenido un desempeño sustancialmente inferior a sus contrapartes de mega capitalización durante la última década. Sin embargo, según una investigación reciente realizada por nuestro equipo de estrategias de inversión cuantitativa, una perspectiva a más largo plazo sugiere que las capitalizaciones más pequeñas tienen un gran potencial. La investigación señala que el bajo rendimiento ha sido más una función de cambios en la valoración relativa que de un deterioro de los fundamentales. En particular, la diferencia de valoración entre las acciones de pequeña y gran capitalización es ahora la más amplia en más de 20 años.

Fuente: Robeco

La semana pasada ha supuesto la confirmación del movimiento de rotación que se estaba gestando en los mercados, que ha llevado al grupo de compañías que lideran la capitalización de los principales índices (las Siete Magníficas) a perder alrededor del 18% en las últimas semanas, mientras que en el mismo periodo las compañías de pequeña capitalización se han anotado un 10% acumulado. Este movimiento dio comienzo gracias a un buen dato de inflación en Estados Unidos y tuvo su continuación debido al temor de los inversores a un recrudecimiento de la guerra comercial EE.UU.-China, lo que afectó notablemente a la industria de semiconductores.

En lo que respecta a la semana pasada, la rotación se ha visto acentuada debido a unos resultados por debajo de expectativas en Alphabet y Tesla. Es precisamente este factor “fundamental” de los beneficios empresariales, el que podría propiciar una mayor consistencia a medio plazo del movimiento, para ello sería necesario ver una mayor contribución a las ganancias por parte del “resto” del mercado.

En el apartado macro la semana pasada sorprendió positivamente el dato de crecimiento reportado en Estados Unidos para el segundo trimestre del año (PIB: 2,8% anualizado vs. 1,4% anterior). A pesar de la buena noticia y sin ninguna intención de ser agoreros, en un análisis más profundo de sus componentes observamos que parte de esta sorpresa viene del volátil dato de inventarios (+0,82%), acompañado de cierta desaceleración en el consumo de servicios (+1,02% vs. 1,49% anterior). Por el lado positivo, destacaría la inversión en equipo no residencial, este componente se presenta como una variable clave para el crecimiento americano en los próximos trimestres.

También conocimos la primera publicación de los PMI’s de la Eurozona, con caída para sus dos componentes (manufacturas y servicios), reflejando así una menor fortaleza del consumo privado.

Renta variable

Una semana más, y ya van tres, vimos caídas en el índice tecnológico estadounidense (Nasdaq 100 –2,56%), segunda semana consecutiva por debajo del 2%. Esta caída en las grandes ganadoras de los últimos meses está arrastrando al índice americano por excelencia (S&P 500 –0,83%) y también al agregado global (MSCI World –0,84%).

Si bien el resto de bolsas tampoco lo están haciendo mucho mejor (Stoxx Europe 600 +0,55%; MSCI EM -1,59%), no vemos un movimiento claro de “risk-off” en el mercado, sino más bien una rotación hacia compañías que han estado fuera del foco en los últimos meses. Decimos esto porque, en lo que llevamos de mes, los sectores que mejor lo han hecho han sido aquellos más ligados al ciclo (servicios financieros e inmobiliario), acompañados de las esperadas compañías de menor tamaño.

La semana pasada publicaron resultados dos de las Siete Magníficas, Tesla y Alphabet, ambas reportaron beneficios por debajo de lo esperado por el consenso de mercado. En particular, Tesla anunció una caída del 43% interanual en su beneficio por acción además de una fuerte contracción en los márgenes. Por otro lado, aunque los resultados de Alphabet no fueron ni de lejos tan negativos como los del fabricante de coches, sí que fallaron ligeramente en el negocio principal de la compañía, las ventas publicitarias.

Renta fija

En los bonos hemos comenzado a ver con mayor claridad la posibilidad de un comienzo sostenido de la positivización en las curvas de tipos. Esta semana la diferencia en los rendimientos entre el bono del tesoro americano a 10 años y el de 2 tuvo una variación relativa de 9 puntos básicos a favor del primero, lo mismo ocurrió en su contraparte alemana con incluso mayor claridad (10pb).

Este otro movimiento que se está empezando a gestar en la renta fija, tiene como detonante la lenta pero continua desaceleración observada en el crecimiento económico de los países desarrollados, así como una inflación más benévola que ayuda a impulsar el optimismo alrededor de los recortes de tipos por parte de las autoridades monetarias. Ni las primas de riesgo ni el crédito muestran por el momento signos de nerviosismo, otro motivo que nos hace pensar que estos movimientos que estamos viendo no corresponderían a un incremento de la aversión al riesgo.

Divisas y materias primas

Destaca la revalorización del yen japonés respecto al resto de divisas destacadas, en concreto el tipo de cambio USD/YEN ha pasado de los máximos vistos en 162 al último dato semanal de 154.

Esta semana…

Habrá que estar atentos a las publicaciones de resultados en Microsoft, Meta y Apple, entre otras. En el apartado económico tenemos semana grande, entre otros asuntos: reunión de la FED el miércoles, mercado de empleo americano el viernes, PIB e IPC en la Eurozona el martes y miércoles, respectivamente.