El petróleo sigue al alza por las tensiones en Oriente Medio

Redacción Mapfre

Los precios energéticos han comenzado de nuevo a acaparar los titulares ante la creciente tensión geopolítica en Oriente Medio. La posibilidad de que Irán lance un ataque como medida de represalia ante Israel ha hecho aumentar el precio del petróleo, que supera ya los 90 dólares por barril y se revaloriza ya un 18% en lo que va de año.

Esta fortaleza en el precio del oro negro preocupa no solo a los bancos centrales e inversores, sino que también puede pesar sobre la candidatura de Joe Biden a ser reelegido en las próximas elecciones estadounidenses del mes de noviembre, dado que no hay nada más impopular para un presidente que la subida de los precios en las estaciones de servicio.

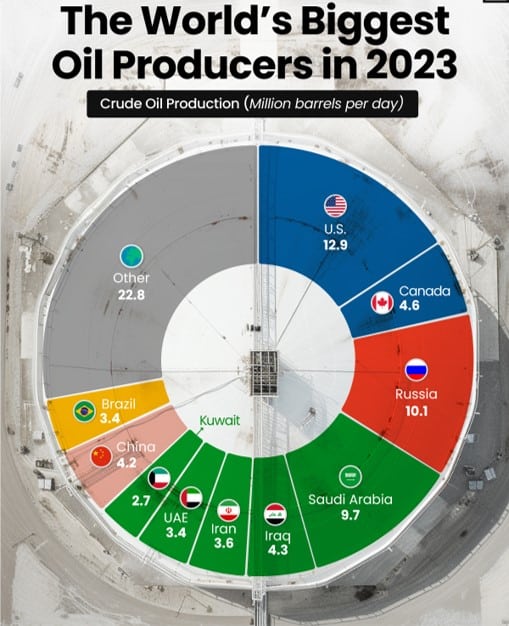

Por todo ello, se entienden mucho mejor los esfuerzos de los países del G-20 por descarbonizar sus economías y reducir su dependencia del petróleo. Sin embargo, a día de hoy todavía sigue siendo el recurso natural más importante y del que se producen alrededor de 80 millones de barriles diarios, siendo Estados Unidos el mayor productor.

Resumen de la semana

“Si la economía marcha bien, los ciudadanos tienen empleo, las empresas son optimistas y la inflación sigue cayendo, ¿por qué tenemos que modificar algo?”, se preguntaba el presidente de la Reserva Federral de Minneapolis, Neel Kashkari. La última semana bastó por sí misma para que el mercado pudiera llegar a plantearse la posibilidad de que no haya recortes de tipos durante este año. Es más, por primera vez desde que la Reserva Federal estadounidense (Fed) comenzara con su ciclo de alzas de tipos, el mercado ha pasado a descontar menos recortes de tipos de los que el diagrama de puntos de la Fed más actualizada descuenta.

Razones no le faltan a Kashkari, puesto que, con los últimos datos macro conocidos, el crecimiento en Estados Unidos se situaría por encima del 2%, la inflación estaría muy cerca del objetivo del 2% y, además, el desempleo sigue en mínimos, tal y como conocimos la semana pasada.

Pese a ello, sería difícil no ver bajar los tipos de interés en Estados Unidos este año, pese a que la reciente evolución del petróleo comience a preocupar. De hecho, el movimiento al alza del petróleo ha comenzado a notarse ya en los datos de inflación que conocimos de la Eurozona correspondientes al mes de marzo. Aunque tanto el índice general como el índice subyacente bajaron dos décimas hasta situarse en el 2,4% y 2,9%, respectivamente, los precios energéticos lo hicieron en mucha menor cuantía. La subida de los precios en el sector servicios, sin embargo, se mantuvo sin cambios respecto al mes anterior en el 4%.

Así, se trata de un aviso a inversores y sobre todo a los miembros de bancos centrales, que tendrán que tomar importantes decisiones de política monetaria en las próximas citas comenzando por el propio Banco Central Europeo (BCE) esta semana.

Renta variable

Las expectativas de tipos de interés afectaron negativamente a las bolsas globales, haciéndolas retroceder desde los máximos históricos en los que se encontraban buena parte de ellas. El mercado ha vuelto a tratar las buenas noticias desde el punto de vista macro como malas noticias para la evolución de los activos financieros, dada la creciente posibilidad de que los bancos centrales no rebajen tipos o la inflación rebote.

De esta forma, el S&P500 se dejó casi un 1% lastrado por los sectores defensivos como salud y consumo básico, y donde solo el sector energético evitó las pérdidas. En las Bolsas europeas, las caídas fueron ligeramente superiores rompiendo una racha de 10 semanas consecutivas al alza. En los mercados asiáticos, el Topix japonés se dejó más de un 3% ante las declaraciones del gobernador del Banco de Japón, Kazuo Ueda, dejando entrever una posible subida de tipos a lo largo del año.

En los próximos días comenzará la publicación de resultados del primer trimestre de 2024 y será de nuevo una temporada clave para discernir el grado de optimismo de las compañías y el apetito de los inversores.

Renta fija

Alzas importantes en las tires exigidas a los principales bonos gubernamentales. Solamente en la última semana, el ‘treasury’ americano elevó su rentabilidad 20 puntos básicos hasta situarse en el 4,4% y 2,4% en el caso del bund alemán. Con estas alzas, los índices de renta fija acumulan pérdidas en el cómputo del año salvo en los bonos ‘high yield’ que siguen capitalizando unos niveles de TIR elevada y la buena marcha de la economía global.

Esta próxima semana tendremos dos citas muy relevantes (inflación de marzo en Estados Unidos el miércoles y la reunión del BCE el jueves), que podrán añadir más volatilidad a los precios de los bonos.

Divisas y materias primas

La tensión geopolítica en Oriente Medio va en aumento tras el ataque israelí a tres mandos militares iraníes en la embajada de Damasco (Siria). El precio del petróleo subió con fuerza ante la posibilidad de que Irán tome una posición activa mayor en el conflicto dado que Irán produce algo más de tres millones de barriles/día en un momento en el que la OPEP sigue limitando su oferta. Pese al repunte de los tipos de interés, el precio del oro subió un 4% durante la semana y acumula una rentabilidad en lo que llevamos de año de casi el 13%. En divisas, el euro ganó terreno frente a una cesta amplia de divisas.

Esta semana…

Lo más destacado será como hemos comentado el dato de inflación en Estados Unidos el miércoles y la reunión del BCE el jueves. También será importante estar pendiente de los datos de inflación de China para contrastar si el gigante asiático empieza a dar síntomas de recuperación. Habrá reunión también del Banco Central de Canadá y Nueva Zelanda con pausas esperadas en lo que a la política de tipos se refiere.