El momentum del mercado se mantiene, ¿pero seguirá todo 2024?

Redacción Mapfre

Jonathan Boyar, director de Boyar Value Group y asesor del Forgotten Value Fund de MAPFRE AM

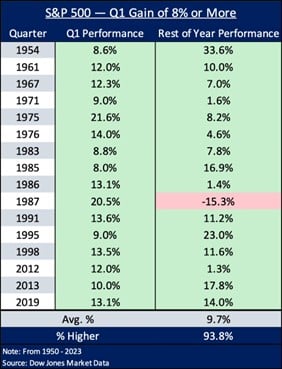

Durante el primer trimestre de 2024, el S&P 500 subió un 10,2%, cerrando en veintidós ocasiones con récords históricos a lo largo de los últimos tres meses: unas cifras que no se veían desde el primer trimestre de 1998 y que suponen un claro contraste con 2023, año en el que no se alcanzó ningún cierre récord (por primera vez desde 2012) a pesar de lograr un avance del 24% (sin incluir dividendos). De 1950 a 2023, el S&P 500 ha aumentado en un 8% o más dieciséis veces durante el primer trimestre. Según Teresa Rivas, de Barron's, en quince de estas ocasiones, aumentó sus ganancias a lo largo del año, con un avance medio del 9,7% en los tres trimestres siguientes. En 1987, la única excepción, el S&P 500 comenzó el año con un fulgurante avance del 20% en el primer trimestre, pero el 19 de octubre, el Lunes Negro, cayó más de un 20% en un solo día, aunque, sorprendentemente, terminó el año en positivo.

Aunque un comienzo de año fuerte suele ser una señal alcista, los inversores deberían frenar su entusiasmo ante unas ganancias espectaculares para el resto de 2024: en diez de esos quince años, las ganancias del primer trimestre eclipsaron las de los tres restantes juntos.

La obsesión con la IA y los indicios de una burbuja

Los inversores continuaron su idilio con todo lo relacionado con la IA, haciendo que Nvidia aumentara su capitalización un 80% durante el primer trimestre de 2024 (con un aumento de más de un billón de dólares en valor de mercado a una capitalización bursátil que ahora eclipsa tanto a la de Amazon como a la de Alphabet), todo ello después del destacado rendimiento de 2023, cuando las acciones triplicaron con creces su valor. Según datos de VandaTrack, Nvidia es ahora la mayor participación en las carteras de los inversores particulares, con un ~9% (supera así a Tesla, anteriormente el título más popular). Otros valores que, en opinión de los inversores, se beneficiarán de la IA generan una atención similar: Super Micro Computer Inc y MicroStrategy, por ejemplo, crecieron en un 255% y 170%, respectivamente.

Las muestras de especulación en los mercados financieros abundan (y nos provocan cierta inquietud): el bitcoin registra un aumento del ~61% en el trimestre después de que varios ETF de Bitcoin se pusieran a disposición del público. Del mismo modo, Truth Social, controlada por Donald Trump, contaba con una capitalización bursátil de ~8000 millones de dólares al final del trimestre (a pesar de haber registrado decenas de millones de dólares en pérdidas desde 2021 y de haber generado unos míseros ~cuatro millones de dólares —no es una errata— en ventas durante 2023) antes de caer un ~44 % en lo que va de abril. De igual manera, la empresa de redes sociales Reddit, que nunca ha registrado beneficios en un ejercicio completo desde su fundación en 2005, aumentó un 48% en su primer día de cotización como empresa pública y está valorada en unos 7000 millones de dólares.

¿Me he perdido el repunte de las acciones?

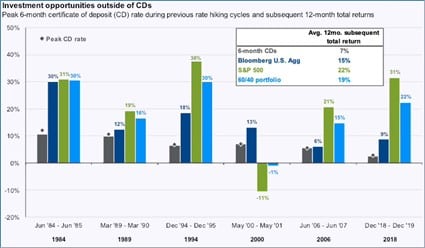

Tras el gran repunte de la renta variable estadounidense en 2023, seguido de un primer trimestre de 2024 fuerte, muchos inversores (profesionales y particulares por igual) podrían sentir que han perdido su oportunidad de obtener grandes ganancias y optar por los fondos del mercado monetario, donde actualmente pueden obtener rendimientos de casi el 5% asumiendo un riesgo mínimo; una mejora significativa con respecto a los tipos cercanos al 0% con los que los ahorradores se han tenido que resignar en los últimos años.

Sin embargo, los inversores deben tener en cuenta que, en un periodo de dos años, el S&P 500 ha avanzado un 20% (una rentabilidad sólida, sin duda, pero nada fuera de lo común según los registros históricos), y para quienes buscan invertir en empresas más pequeñas, el Russell 2000 está un 15% por debajo de su récord de 2021. Además, si la historia sirve de guía y los tipos han tocado techo, podríamos estar ante un rendimiento superior de la renta variable a corto plazo. Desde 1984, ha habido seis ciclos de subidas de tipos y, según los datos de JP Morgan, el efectivo tiende a rendir menos que las acciones y los bonos el año después de que los tipos alcancen su máximo nivel (cinco de las seis últimas veces). En cualquier caso, intentar cronometrar el mercado suele ser perjudicial para la rentabilidad a largo plazo.

Lo inteligente de adoptar una visión a largo plazo

Lo hemos dicho antes, y lo diremos de nuevo: los inversores particulares tienen más probabilidades de éxito cuando mantienen el rumbo y adoptan una visión a largo plazo. Según datos de JP Morgan, nunca ha habido un periodo de veinte años en el que los inversores no obtuvieran una ganancia media de al menos el 6 % anual en bolsa.

Los resultados pasados no son garantía de rendimientos futuros, pero la historia demuestra que cuanto más largo sea el plazo, mayores serán las posibilidades de obtener una rentabilidad satisfactoria.