Las reservas de crudo en EE.UU., en su nivel más bajo desde 1983

Redacción Mapfre

La decisión por parte de Rusia y Arabia Saudí de mantener los recortes de producción hasta diciembre ha provocado un encarecimiento del barril de Brent que ya venía apreciándose desde finales de junio.

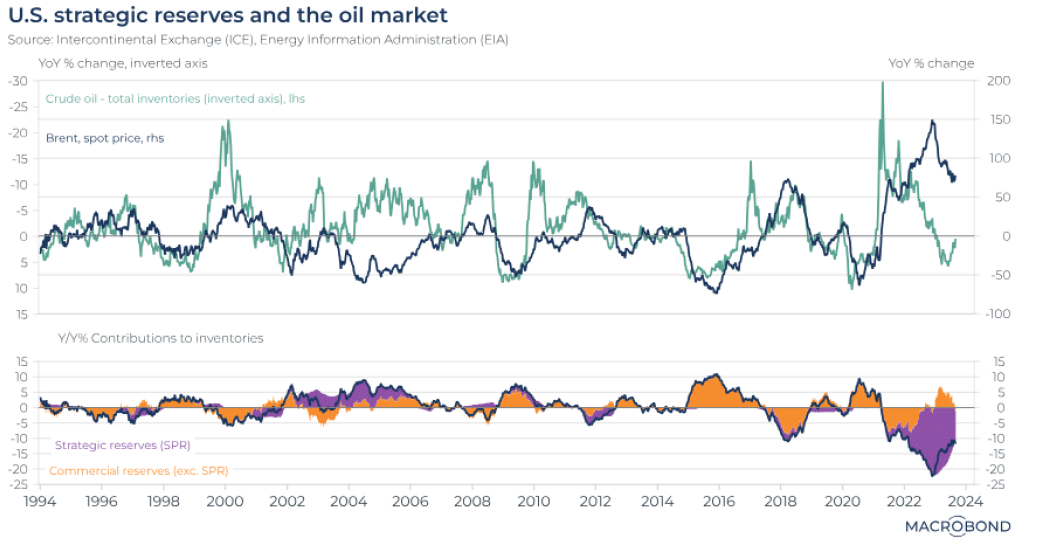

En 2022, como medida para luchas contra el aumento de los precios, el gobierno de Estados Unidos decidió liberar sus reservas estratégicas de crudo para calmar la tensión en los mercados.

Como consecuencia, los niveles de reservas se encuentran en su nivel más bajo desde 1983, lo que podría añadir presión de nuevo al precio del petróleo si el gobierno de Estados Unidos decidiera volver a recuperar los inventarios.

Unos datos macroeconómicos más fuertes de lo esperado volvieron a tensionar a los mercados de renta fija y renta variable, dado que alejaría la posibilidad de un recorte de los tipos de interés en los próximos meses. En concreto, una lectura del ISM de Servicios (54,5 vs. 52,5 esperado y 52,7 anterior), que mostró una recuperación con respecto al mes anterior y que se aleja de nuevo del nivel de 50, provocó un alza en las curvas de tipos de interés que acabó afectando también a la cotización de las bolsas.

Además, las peticiones semanales de subsidio por desempleo volvieron a caer, lo que implica que, por el momento, el mercado laboral se mantiene fuerte. Por todo ello, el mercado interpreta cada dato mejor de lo esperado como “malo” para los activos de riesgo, ya que la expectativa sigue siendo la de un aterrizaje suave de la economía estadounidense.

En China, sin embargo, todos los datos y noticias se interpretan de forma negativa y de nada sirvió que las exportaciones e importaciones, aunque negativas, fueran mejores que las de los meses anteriores. Ligado con lo anterior, también fue importante la noticia acerca de la prohibición por parte del gobierno chino de utilizar teléfonos de Apple (-5% en una semana), aunque solo se aplique a autoridades y políticos del país.

En Europa, lo más destacado fue la revisión a la baja de dos décimas del PIB del segundo trimestre, con un consumo que se mantiene plano y en el que el gasto fiscal sigue siendo la contribución más positiva al crecimiento.

Respecto a la reunión del Banco Central Europeo (BCE) esta semana, las contradictorias declaraciones de sus miembros acerca de la situación de los tipos de interés en la Eurozona elevaron la posibilidad de ver una nueva subida de tipos hasta el 4% frente al 3,75% actual.

Esta semana:

- Este lunes conoceremos el indicador M2 de agosto en China, así como las proyecciones económicas para el último trimestre en la Eurozona y los pedidos de maquinaria de agosto en Japón.

- El martes se publican las expectativas ZEW para septiembre en Alemania y los datos NFIB Small Business de agosto en EE.UU.

- Por su parte, el miércoles conoceremos el Índice de Precios de Producción de Japón en agosto, la inflación en EE.UU. de ese mismo mes y la producción industrial de la Eurozona en julio.

- El jueves sabremos la decisión en cuanto a tipos del BCE, las ventas minoristas en agosto de EE.UU. y el Índice de Precios de Producción de ese mismo país.

- El viernes se publica la producción industrial, las ventas minoristas y el precio de las viviendas en China en agosto, y la producción industrial y la confianza de los consumidores de la Universidad de Michigan, ambos datos en EE.UU.