La temporada de resultados en EEUU pasa a primer plano

Redacción Mapfre

Los mercados financieros siguen fluctuando al son del movimiento político y de los datos econmicos a uno y otro lado del atlántico. Mientras, la temporada de resultados correspondiente al segundo trimestre del año ya ha dado el pistoletazo de salida en los Estados Unidos, pero habrá que esperar hasta este viernes cuando se conozcan los resultados de algunos de los grandes bancos americanos (JPM, Wells Fargo, Citi) para poder empezar a tomarles el pulso.

En el cómputo de los cinco días tuvimos ganancias en las bolsas a nivel global y movimientos muy diversos en los bonos de gobierno de los mercados occidentales. Por un lado, las ganancias en RV fueron una vez más destacadas en el sector tecnológico americano, que sigue impulsado por las compañías más ligadas a la Inteligencia Artificial, pero también vimos una continuación en la recuperación de las bolsas europeas, que prácticamente han recobrado ya los niveles perdidos con los resultados de las elecciones de la UE. Este movimiento favorable al riesgo en Europa se pudo sentir también en los bonos soberanos, donde hubo una continuación en las subidas de los rendimientos del Bund, mientras que las primas de riesgo del bono francés y periféricos caían. A diferencia del bono alemán, el treasury americano logró acabar la semana en positivo, esto se debió principalmente a la prolongación del empeoramiento en los datos económicos publicados en el país.

Convendría destacar la fuerte y sorprendente caída del ISM de Servicios (48,8 Vs 53,8 anterior) que entra en zona de contracción y que supone un paso más de la peligrosa tendencia avistada en los últimos meses. A esto último se sumó la “conveniente”, por ahora, relajación de su mercado laboral, representada en algunas cifras como el aumento de las peticiones de subsidio por desempleo, en volúmenes ya más normalizados, así como un menor ritmo de creación de puestos laborales y una cierta desaceleración salarial.

Renta Variable

El índice de bolsa global sigue superando máximos, pero no nos deberíamos dejar engañar, puesto que si atendemos al volumen de compañías que contribuyen a que esto se produzca, el número de ellas es muy escaso. Un hecho que deja constancia de esto sería la evolución del índice global equiponderado, el cual lleva más de 3 meses en los mismos niveles, de la misma forma que los índices europeos, mientras que si atendemos al índice ponderado por capitalización las ganancias de este se irían hasta el ~5% acumulado en el mismo periodo. Por lo tanto, si ampliamos el foco las conclusiones no han cambiado mucho en los últimos meses, no acaba de aclararse el panorama en cuanto a inflación y bancos centrales, tampoco está claro si la economía seguirá con la solidez demostrada en los últimos tiempos, o si por el contrario esta acabará cediendo después de 2 años de fuertes subidas de tipos. Estos 2 factores de preocupación en los inversores, junto al continuo incremento de los resultados en las grandes capitalizadas americanas, es lo que produce este mercado tan estrecho. En la semana recién finalizada los índices japoneses lograron superar sus máximos históricos, a lomos de las especulaciones de un mandato en EE.UU. para Donald Trump, que podría suponer un nuevo impulso cíclico que favorezca el consumo de bienes de importación japoneses.

Renta Fija

En general sigue habiendo bastante volatilidad en el activo de renta fija, este hecho no es más que un reflejo de la incertidumbre económica, primero, y política, más recientemente. Es el panorama político el que ha venido protagonizando los movimientos en las últimas semanas, debido al impacto que pudieran tener los programas de gasto presentados en unas ya de por sí maltrechas finanzas públicas. En lo que se refiere a la semana recién finalizada hemos vuelto a ver caídas en las tires, a excepción del Bund alemán que sigue siendo el principal vaso comunicante de riesgo en la Eurozona. Esta percepción del riesgo sigue cayendo, partiendo de la base de una quizás exagerada primera reacción al nuevo mapa político que se había dibujado en Francia, pero también por la confianza que tiene el mercado en la intervención del BCE si algo se complica. Por otro lado, la mayor debilidad económica en EE.UU. sigue apoyando al treasury, debido a que los principales contribuidores del estancamiento en la inflación (empleo y servicios) parecen estar ya normalizándose.

Divisas y Materias Primas

Apreciación del euro en su par con el dólar, apoyada por una presumible menor percepción del riesgo político en la Zona Euro y por la ralentización de la economía americana. El oro sigue apreciándose, subiendo casi un 3% al cierre de la semana y 16% en el año.

Esta Semana…

Protagonismo total para la publicación del IPC en Estados Unidos del jueves. Mañana el presidente de la FED, Jerome Powell, tendrá una nueva intervención frente al senado de los Estados Unidos. Por último, conoceremos el indicador de Confianza del Consumidor en US (U. Michigan).

Esta Semana…

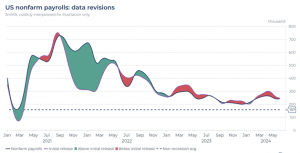

Este gráfico muestra las revisiones de las nóminas no agrícolas (NFP) de EE. UU. desde 2021 hasta el presente, destacando las diferencias entre las estimaciones de publicación iniciales y los últimos ajustes. Las áreas verdes indican períodos en los que los datos revisados mostraron mayores incorporaciones de empleo que las reportadas inicialmente, mientras que las áreas rojas muestran períodos en los que las incorporaciones de empleo se revisaron a la baja. La línea de puntos representa el promedio no recesivo de 157.000 nuevas contrataciones por mes.

A pesar de las restricciones de la política monetaria, el mercado laboral estadounidense ha mostrado resiliencia, lo que se refleja en unas NFP mejores de lo esperado en varios meses de los últimos trimestres y años. Las NFP también han superado sistemáticamente el promedio no recesivo desde principios de 2021. Sin embargo, desde 2023, ha habido una tendencia de revisión a la baja (áreas rojas) con mejoras solo ocasionales (áreas verdes), en contraste con los ajustes positivos más frecuentes observados en 2022.