Las bolsas digieren el actual entorno de tipos de interés

Redacción Mapfre

Semana en general muy negativa en cuanto a los indicadores macro publicados, pero buena tanto para la renta variable como para la deuda pública. Los datos de actividad (PMIs) y de sentimiento (empresarial y del consumidor) estuvieron notablemente por debajo de las expectativas y reflejan ya un cambio de paradigma en los agentes económicos, que parecen descontar una inevitable recesión económica en el año 2023. Los bancos centrales occidentales han endurecido su mensaje y en estos momentos nadie duda de que harán lo que sea necesario para frenar los aumentos de precios.

Esto último se observa con claridad si nos fijamos en los retrocesos de los breakevens a ambos lados del atlántico, que se sitúan ya en niveles de hace 1 año. Lo que no parecen comprar los mercados es el hecho de que esta nueva política monetaria salga gratis y es que si atendemos a las intervenciones ante el congreso del presidente de la FED Jerome Powell, el famoso “soft landing” (enfriamiento de la economía sin dañar al crecimiento) parece cada vez más difícil de conseguir. En Europa las preocupaciones se agrupan entorno a los precios de la energía y el posible cese total de las exportaciones de gas rusas. En palabras de Fatih Birol, director ejecutivo de la Agencia Internacional de la Energía (IEA), "Europa debería estar preparada en el caso de que el gas ruso dejase de llegar".

Renta Variable

Después de 3 semanas consecutivas en números rojos y tras las últimas intervenciones de la Reserva Federal, el mercado parece haber digerido ya el actual entorno de tipos. A la espera eso sí de que nuevas publicaciones vuelvan a cambiar el escenario de nuevo, ya que esta ha sido la tónica predominante en los últimos meses. Al cierre del viernes, todos los sectores presentaban ganancias a excepción de la energía que acumula una pérdida del 17% en las últimas 3 semanas. A destacar el buen comportamiento del sector tecnológico donde los inversores empiezan a ver ya unas valoraciones algo más razonables respecto a los máximos vistos hace año y medio.

El buen tono visto en la región americana ha tenido su reflejo en parte en los mercados europeos de renta variable. También aquí el sector tecnológico ha destacado cortando la racha bajista del último mes. Pero las ganancias no han sido igual de brillantes que en su contraparte americana, parte de culpa la tienen los altos costes energéticos y la difícil solución al problema bélico existente. Como reflejo de este sentimiento negativo en el continente, "Bridgewater", el hedge fund liderado por Ray Dalio ha redoblado su apuesta contra las acciones europeas.

En los mercados emergentes, en general se han visto rentabilidades positivas en el continente asiático, favorecido por las palabras de refuerzo de Xi Jinping respecto al fortalecimiento de las políticas económicas en China. Un mayor temor a una recesión económica castiga a los mercados emergentes.

Renta Fija

Esta semana hemos visto recortes en todos los tramos de la curva, tanto en EE.UU. como en Europa, esta última en mayor cuantía debido a las peores perspectivas económicas en la región. Las primas de riesgo periféricas se mantuvieron estables, por lo que los inversores parecen haber comprado la promesa del nuevo instrumento anti fragmentación del BCE.

Divisas y Materias Primas

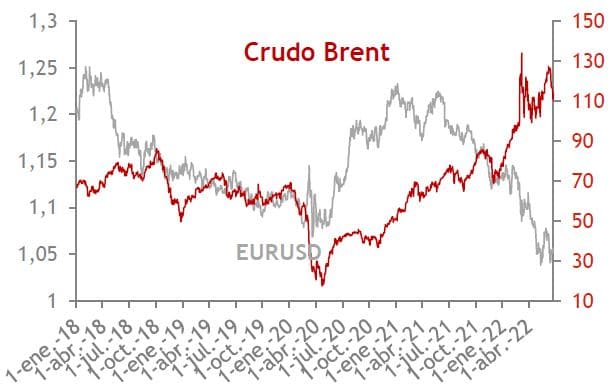

Moderada apreciación del euro respecto del dólar, que no resta preocupación a la difícil tarea del BCE en su doble objetivo de estabilidad financiera y lucha contra la inflación. Continúa el retroceso del barril de Brent y el Oro.

Otros Datos Macro

- Ventas viviendas de segunda mano en EE.UU. (mayo): -3,4%MoM vs -2,6% anterior. Los tipos hipotecarios en la región norteamericana se encuentran ya a niveles del 6%, tipos no vistos desde el año 2008.

- Ventas de viviendas nuevas en EE.UU.: se vendieron 696.000 viviendas en términos anualizados, lo que supone una subida de un 10,7% frente al mes anterior.

- PMI manufacturero en EE.UU.: 52,4 Vs 57 anterior; Servicios 51,6 Vs 53,4 anterior.

- Confianza del Consumidor de la Universidad de Michigan: 50 revisado Vs 50,2 anterior. La diferencia entre este indicador y su homónimo publicado por la Conference Board (aún lejos de sus mínimos pandémicos) es reflejo de la dicotomía actual en la economía estadounidense, esto es así debido a las diferentes preguntas realizadas por las dos encuestas. Mientras la Universidad de Michigan hace mayor hincapié en las perspectivas de consumo a corto plazo, la Conference Board se enfoca en el mercado laboral y como valoran los encuestados su acceso a él.

- Confianza del Consumidor Eurozona: -23,6 Vs -21,2 anterior y Vs -10,6 media histórica. Se encuentra ya por debajo de su punto más bajo registrado durante la pandemia (abril 2020). De la misma forma que en EE.UU., la confianza en el mercado laboral muestra signos contrarios y positivos (Employment Expectations Indicator “EEI”, +0,3 muy por encima de su media histórica) respecto de la confianza del consumidor.

- PMI manufacturero Eurozona: 52 Vs 54,6 anterior; Servicios 52,8 Vs 56,1 anterior.

- Inflación en Reino Unido: 0,7%MoM situando la tasa interanual en el 9,1% Vs 9% anterior. La tasa subyacente se redujo 3 décimas hasta el 5,9%.

- IFO Alemania: 92,3 Vs 93 anterior y Vs 97 media histórica.

Esta semana

- Comenzamos la semana conociendo el volumen en los pedidos de bienes duraderos de EE.UU. en el mes de mayo.

- El martes se publica el dato de Confianza del Consumidor de la Conference Board.

- El miércoles se publica el dato definitivo del PIB del 1T en EE.UU.

- El jueves será el día fuerte de la semana, de madrugada conoceremos los PMIs de China del mes de junio, continuaremos con la publicación de las Ventas minoristas e IPC en Alemania para mayo y junio respectivamente y la Tasa de Desempleo en la Eurozona de mayo. Ya por la tarde será el turno de los datos en EE.UU., conoceremos los datos de: renta disponible, consumo de los hogares norteamericanos y deflactor del consumo (PCE).

- Y terminamos la semana con otra batería de datos macro, entre los cuales destacan, el IPC de Japón y de la Zona euro para junio.

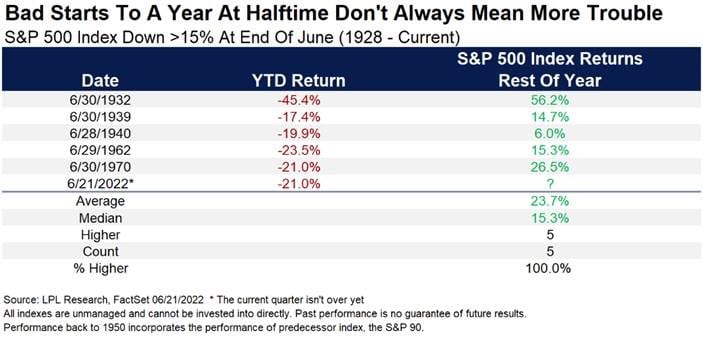

Gráfico de la semana

El índice S&P 500 ha caído un 17,9% en lo que va de año (dato del 24 de junio), lo que sería el peor primer semestre desde 1970. La buena noticia es que históricamente, los años en los que el índice cayó al menos un 15% en el 1er semestre del año, posteriormente tuvo un comportamiento positivo en el 2º semestre en todas las muestras observadas, con un rendimiento promedio de casi el 24%.