Informe Semanal de Mercados (04/04/2022)

Redacción Mapfre

La semana pasada comenzó con fuertes subidas para la renta variable debido a los rumores de avances en las negociaciones entre Rusia y Ucrania, finalmente las bolsas terminaron ligeramente en positivo tras ir desinflandose el escenario de paz conforme avanzaba la semana. Los datos de inflación vistos en la Zona Euro y EE.UU. en los últimos meses parecen estar mermando la confianza del consumidor a uno y otro lado del charco, esta semana conocimos el dato preliminar de inflación de marzo en: España tasa interanual 9,8% vs 7,6% anterior (el más alto desde 1985), Alemania 7,3% vs 5,1% anterior y para el conjunto de la Eurozona 7,5% vs 5,9% anterior, también se publicó el dato del PCE americano de febrero 6,4% vs 6% anterior. Muy ligados a estos últimos en la coyuntura actual, la semana pasada conocimos también los siguientes datos deconfianza del consumidor: GFK Clima de Consumo Alemania -15,5 vs -8,5 anterior y de la Conference Board de EE.UU. 107,2 vs 105,7 anterior. Por último y también de gran relevancia fueron los datos de empleo en EE.UU., que aunque mostraron signos mixtos siguen fuertes y por tanto refuerzan el plan de subidas de la FED, Tasa de Desempleo 3,6% vs 3,7% esperado y Nuevas Nóminas 431k vs 490k esperado.

Otros Datos Macro:

- Índice S&P Case Shiller precio de las viviendas en EE.UU. (Enero): +1,79% MoM Vs 1,5% esperado. La tasa interanual se sitúa ya en el 19,1%.

- Índice de confianza de la Conference Board EE.UU. (Marzo): 107,2 Vs 107 esperado y 105,7 anterior.

- Vacantes laborales sin cubrir EE.UU. del mes de Febrero (JOLTS): 11,26 Millones Vs 11,28 Millones anterior.

- Inflación en España (Marzo): +3% MoM. La tasa interanual alcanza el 9,8% y la subyacente el 3,4%.

- Inflación en Eurozona (Marzo): 7,5% YoY vs 6,6% esperado.

- Índice confianza económica de la UE (Marzo): 108,5 Vs 113,9 anterior

- PMIs China (Marzo): Manufacturas (49,5 Vs 50,2 anterior); Servicios (48,4 Vs 51,6 anterior); Compuesto (48,8 Vs 51,2 anterior).

- Desempleo Eurozona (Febrero): 6,8% Vs 6,9% anterior.

- Renta hogares disponible en EE.UU. (Febrero): +0,5% MoM Vs 0,1% anterior.

- Consumo hogares en EE.UU. (Febrero): +0,2% MoM Vs 2,7% anterior.

- Deflactor del Consumo en EE.UU. PCE (Febrero): +0,4% MoM con la tasa anual en el 5,4% Vs 5,2% anterior.

- Nóminas creadas en EE.UU. (Marzo): 431K VS 490 esperado.

- Salarios EE.UU. (Marzo): 5,6% YoY vs 5,2% anterior.

- ISM Manufacturero EE.UU. (Marzo): 57,1 VS 58,6 anterior.

Esta semana:

- Hoy Lunes conoceremos los pedidos de fábrica y de bienes duraderos del mes de Febrero en EE.UU..

- El Martes, será el turno del ISM del sector servicios del mes de Marzo en EE.UU..

- El Miércoles se publicarán los PMIs Caixin de China así como el índice de precios a la producción del mes de Febrero de la Eurozona. Por la tarde, se publicarán las minutas de la última reunión de la FED.

- El Jueves conoceremos la producción industrial de Alemania del mes de Febrero y las ventas minoristas del mismo mes en la Eurozona.

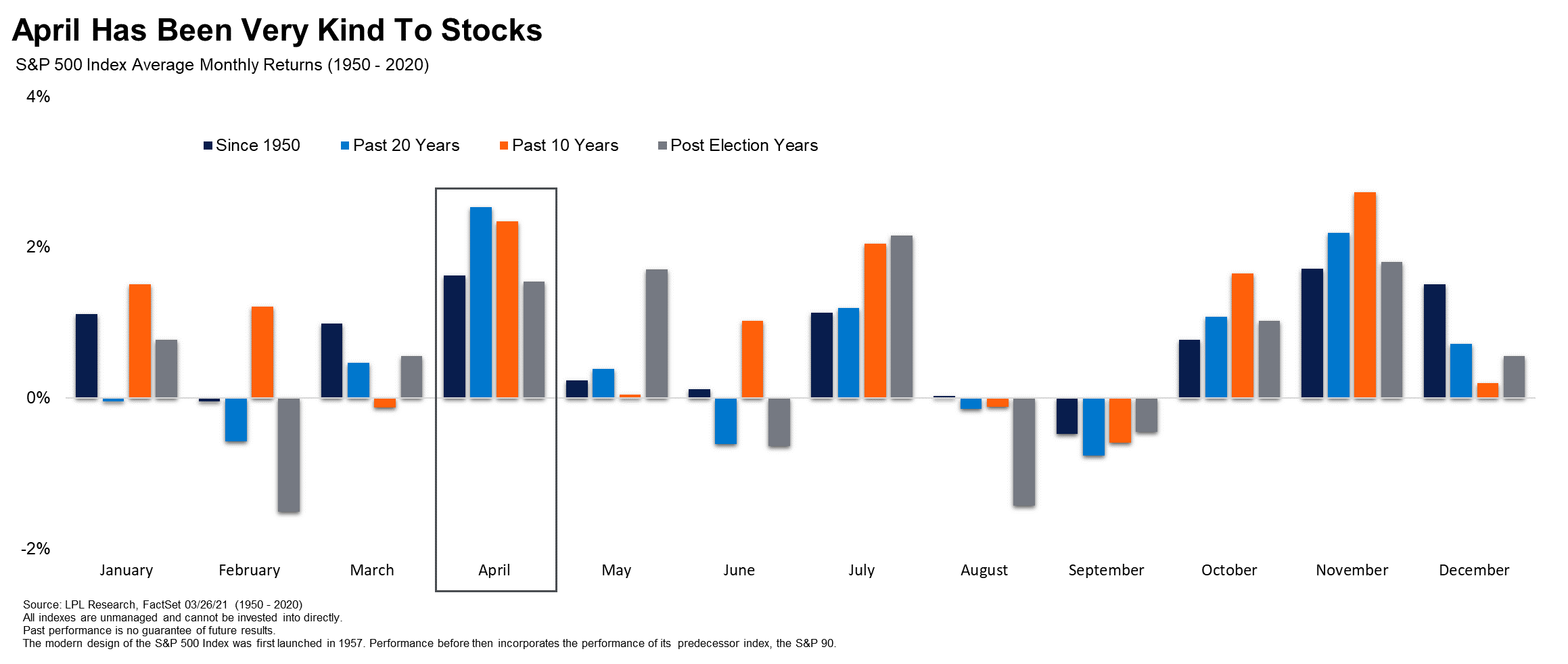

Gráfico de la semana:

- Tras un primer trimestre muy complicado en todos los ámbitos, esperamos que este Abril continúe con su patrón histórico y nos ofrezca las mejores rentabilidades del año: