La inflación, clave en el resultado de las elecciones estadounidenses

Redacción Mapfre

La victoria del candidato republicano Donald Trump en las elecciones presidenciales en Estados Unidos se saldó con una ventaja mayor de la que muchas casas de apuestas y encuestas vaticinaban. En esta ocasión (y al contrario de lo que pasó en 2016), la probabilidad era mucho mayor y, por ende, no ha supuesto una gran sorpresa para muchos analistas políticos. Sin embargo, muchos análisis de los últimos días se han centrado en las razones por las que los republicanos han ganado por más de cinco millones de ventaja a la candidata demócrata y que, además, alcanzan la mayoría en Estados que en las anteriores elecciones (2020) se decantaron por el voto demócrata.

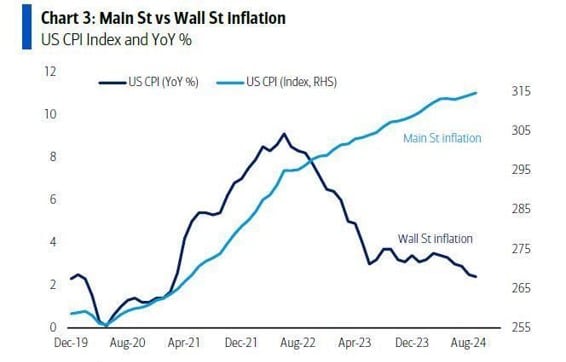

El principal motivo de esta pérdida de confianza por parte del electorado radica en la situación económica que, si bien parece boyante (crecimiento por encima de la media y desempleo en mínimos), se ha visto perjudicada por el efecto del alza en los precios en esta legislatura. Aunque la inflación tal y como la mide el mercado ha descendido hasta unos niveles cercanos al 2%, la inflación acumulada, que es como realmente se mide en los hogares, ha crecido mucho en los últimos años.

Fuente: BofA Global Investment Survey. Imagen: Bloomberg.

Resumen de la Semana

El resultado de las elecciones estadounidenses marcó claramente los movimientos de la semana pasada en los mercados. La victoria de Trump propició un optimismo en una amplia gama de activos y sectores en una de las mejores semanas electorales en términos de rentabilidad de la historia para la bolsa estadounidense. En concreto fueron los valores financieros y los industriales los que más celebraron la elección de Trump como cuadragésimo séptimo Presidente de Estados Unidos, pero no fueron los únicos, dado que las pequeñas compañías y el dólar también se apuntaron alzas importantes.

Una administración más pro-negocio, con menor regulación y menores impuestos es desde luego un espaldarazo a corto plazo para las valoraciones de muchos de los negocios cotizados en Estados Unidos, aunque los efectos a más largo plazo de un déficit fiscal descontrolado y la imposición de aranceles a todas las importaciones pueden frenar el crecimiento de la principal economía del mundo.

Nada de esto de todas formas parece importar al mercado, quizás porque otra de las grandes preocupaciones (la política monetaria), se vio de nuevo relajada tras la decisión de la Reserva Federal (Fed) de recortar los tipos de interés otros 25 puntos básicos (pbs) hasta el nivel del 4,5%-4,75% por unanimidad. Así, el resultado electoral no pesó en la decisión, aunque el mercado parece haber ajustado a la baja el número de recortes esperados de aquí a doce meses. Sin embargo, existen importantes dudas acerca de la dirección de la política monetaria teniendo en cuenta la agenda reformista de Trump.

Durante la semana también conocimos la ruptura de la coalición de gobierno en Alemania lo que alimenta aún más dudas sobre el devenir del conjunto de la Eurozona y el anuncio por parte de China de nuevos estímulos que no agradaron a los mercados.

Renta variable

El resultado electoral en Estados Unidos provocó una divergencia muy importante entre los principales índices bursátiles. Por un lado, asistimos a una euforia sin parangón en una jornada post-electoral, con alzas importantes para los índices de Estados Unidos en general y los de pequeñas y medianas compañías en particular (+8,57% en el cómputo de la semana).

Las grandes compañías tecnológicas (Nvidia superó a Apple como empresa más grande por capitalización) así como los bancos (Wells Fargo +13%; Morgan Stanley +11%; Goldman Sachs +13%) lideraron las alzas. Solamente los sectores más defensivos como utilities y consumo básico se quedaron rezagados. Los mayores perjudicados de la elección de Trump como presidente fueron los mercados europeos, dado que todos ellos acabaron la semana con caídas, afectados por la inestabilidad política de Alemania y la difícil situación en la que queda el viejo continente si el nuevo presidente de Estados Unidos decide acometer su propuesta arancelaria a todas las importaciones.

En los mercados emergentes, la expectativa de un nuevo paquete de estímulos por parte de China permitió al principal índice bursátil acabar la semana en positivo y la debilidad del yen por su parte motivó subidas del 3% para el Nikkei japonés.

Renta fija

De poco o nada sirvió el recorte de tipos de interés por parte de la FED dado que lo importante para el mercado de renta fija era el resultado electoral. La elección de Trump como nuevo presidente de Estados Unidos provocó un fuerte repunte de las TIRes en los bonos gubernamentales en un momento inicial aunque el resultado final de la semana fue una caída de 8pbs para el bono estadounidense a 10 años y un alza en el 2Y de 5pbs.

La lectura de este movimiento de ida y vuelta es difícil de interpretar pero es posible que el mercado ya había puesto en precio un aumento sostenido del déficit fiscal en los próximos años y lo que restaba era rebajar el número de recortes por parte de la Fed en los próximos meses. Por el lado de los bonos corporativos, acogieron el resultado electoral con una fuerte reducción de los diferenciales.

Divisas y materias primas

El dólar estadounidense fue sin lugar a dudas el gran ganador de la semana con una revalorización importante frente a una amplia gama de divisas. En el lado contrario de la moneda se situó el oro, dado que un dólar más fuerte encarece la compra del metal amarillo y a su vez, unos tipos más altos por más tiempo reducen el atractivo de la materia prima al no generar ingresos.

Por su parte, el barril de Brent se mantuvo bastante plano a la espera de las decisiones que pueda tomar la nueva administración Trump en lo referente a la producción y exportación de petróleo y gas.

Esta semana…

Tendremos pocas referencias relevantes, aunque destacamos la inflación en Estados Unidos él próximo miércoles y el PIB de Reino Unido el viernes.