El IBEX 35 despunta en Europa: sube más de un 3% en mayo

Redacción Mapfre

El mayor pesimismo con las últimas previsiones económicas se está convirtiendo en una visión generalizada. El sentimiento actual evidencia que el crecimiento económico sigue su curso pero con algunos matices. Las bolsas, tal y como afirma Alberto Matellán, economista jefe de MAPFRE Inversión, “seguirán dando sustos” en las próximas semanas, e incluso meses. Es una realidad asumida por el conjunto de los inversores, pero los analistas han presenciado cómo no todos los mercados están marchando en la misma dirección: el ejemplo más evidente es el IBEX35, convirtiéndose en el selectivo que mejor se comportó durante el mes de mayo, con una subida por encima del 3% (por hacer una comparación, el EUROSTOXX 50 cerró el quinto mes del año en negativo).

¿La razón? Matellán apunta que “el peso del sector bancario (con un 25% de presencia en el índice, se está viendo beneficiado por el entorno de alza de tipos) y la gran exposición a Latinoamérica (que está aumentando sus flujos por las materias primas y la revalorización del dólar)” estarían favoreciendo al parqué español respecto a sus homólogos europeos pese al turbulento contexto.

Asimismo, la escasa presencia de empresas españolas sobre Rusia y Ucrania o el gran momento de las compañías ‘value’ estarían añadiendo un impulso adicional a un sector manufacturero que cerró el mes con avances en los datos de PMI (53,8 puntos en mayor frente a los 53,3 de abril) pese al incremento de los costes.

Estas cifras llegan tras una campaña de resultados trimestrales en la que, según Ismael García Puente, gestor de inversiones en MGP, no parece haber reflejado la realidad del momento: “Se echa en falta una revisión general de los beneficios y de los márgenes para que se ajusten a la realidad económica de menor crecimiento”.

Nuevos datos macroeconómicos, ¿mayor preocupación?

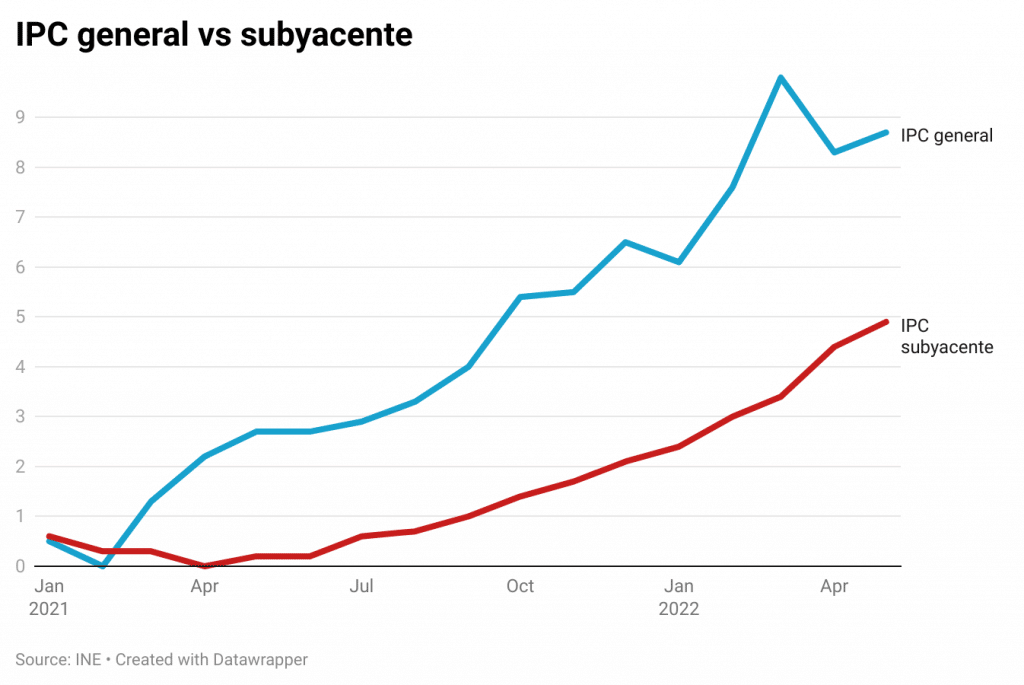

A las buenas noticias para el parqué español le han acompañado otras no tan positivas para la economía: el IPC, en su última actualización, ha retomado su rumbo alcista (8,7%, cuatro décimas más que el dato de abril) después de que el mes pasado comenzara a mostrar signos de moderación. La tendencia esperada era, en un principio, a la baja. Sin embargo, el encarecimiento de la gasolina y los alimentos han vuelto a ser los principales culpables de que el nivel de precios haya roto las previsiones de los expertos tanto en España como en la Eurozona (8,1%, por encima del 7,7% esperado por los analistas). Previo a los últimos datos publicados, parecía difícil volver a alcanzar el máximo de marzo del 9,8% en nuestro país, pero la situación ahora ya no es la misma: el discurso de una inflación transitoria o temporal es historia del pasado. Sin embargo, Matellán cree que la situación actual es de meseta, “siendo probable que las cifras de IPC se mantengan, al menos, hasta septiembre”.

Más allá del debate que se pueda generar en torno a la temporalidad de la inflación, la preocupación cuenta además con una carga adicional: el IPC subyacente (que descuenta alimentos no elaborados y productos energéticos) ha rozado el 5% en nuestro país, en niveles máximos desde 1995, encadenando, además, más de doce meses de alzas ininterrumpidas. Esta situación supone que los costes energéticos, las disrupciones en la cadena de suministro o la guerra en ucrania, entre otros, estarían ya afectando directamente sobre el conjunto de la economía. Los efectos de segunda ronda, por tanto, estarían dibujando un panorama de crisis estructural en el sistema de precios.

La dinámica inflacionista ha venido acompañada, además, de contracciones en el PIB francés y americano (del 0,2% y 1,5% en el primer trimestre, respectivamente). La idea de una recesión, como se venía diciendo hace unas semanas, no es plausible, por el momento, incluso en el caso de que registren tres meses consecutivos de caídas en el Producto Interior Bruto, tal y como indica el gestor de inversiones de MAPFRE Gestión Patrimonial.

Dicha situación, de alguna manera, podría reconducir una vez más la política monetaria de los bancos centrales de cara a una segunda mitad de año aún más complicada. ¿Seguirán en la senda de la normalización o recularán para dar prioridad al crecimiento? Viendo la foto actual de la economía, el experto de MGP reconoce que “algunos inversores ya asumen que los bancos centrales no van a poder llegar tan lejos como habían dicho y tendrán que normalizar su discurso en aras de recuperar el crecimiento”.

En esta línea, de retomar la vía acomodaticia, tanto la Fed como el BCE podrían volver a apoyar al mercado vía liquidez. De hecho, Matellán apunta que los últimos bandazos (“más fuertes de lo esperado”, según el experto) en algunos índices son producto de una entrada de liquidez por cuestiones puntuales del ciclo fiscal americano, pero insiste en que la principal preocupación seguirá siendo la entrada de dinero en los mercados después de siete semanas seguidas de drenaje de liquidez, dejando un panorama aún más inestable.