Fuertes movimientos en los tipos de los bonos soberanos

Redacción Mapfre

Dejamos atrás una semana marcada por la compra forzada de Credit Suisse por parte de UBS y la decisión de la Reserva Federal estadounidense (Fed) de aumentar los tipos de interés en 25 puntos básicos hasta el nivel 4,75%-5%.

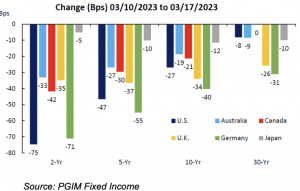

La incertidumbre desatada por los problemas en el sector financiero desencadenó fuertes movimientos en la cotización del sector bancario, pero también en los tipos a los que cotizan los diferentes bonos gubernamentales. Estas fueron significativas especialmente en los tramos cortos, habitualmente más estables que los tramos largos. Pese a la volatilidad, el mensaje positivo sería que la renta fija vuelve a actuar de colchón anticrisis.

El lunes pasado el Banco Central Suizo anunciaba la operación por la que UBS adquiría a su competidor mediante un canje de acciones que valoraría a Credit Suisse en 3.000 millones de francos suizos, un 60% por debajo de la valoración que ofrecía el anterior día de cotización, y en las que el Gobierno absorbería hasta 9.000 millones de francos suizos en pérdidas.

La controversia de la operación vino por el lado de los AT1s (bonos contingentes convertibles o CoCos, como se los conoce en la jerga del sector) dado que su valor fue reducido a cero, rompiendo así con el mantra extendido y respetado de que los accionistas son los últimos en el orden de prelación en caso de quiebra de una entidad.

La decisión provocó una ampliación de diferenciales de bonos similares emitidos por otros bancos europeos, aunque el comunicado que publicaron el Banco Central Europeo (BCE) y el Banco de Inglaterra (BoE) el lunes por la mañana sirvieron para calmar al mercado.

En Estados Unidos, la Fed decidió aumentar en 25 puntos básicos los tipos de interés y mandar un mensaje de tranquilidad al mercado ante la fuga de depósitos de algunos bancos pequeños. Junto a la decisión se actualizaron las previsiones macroeconómicas, en las que se rebajó el crecimiento previsto para 2023 en una décima hasta el 0,4% y se elevó la tasa de inflación en dos décimas hasta el 3,3%.

Otros datos macroeconómicos:

- ZEW Alemán: 13 Vs 28,1

- Inflación Reino Unido (Febrero): 10,4%YoY Vs 10,1% anterior y 9,9% esperado.

- Ventas de nuevas viviendas en EE.UU. (Febrero): 640.000 Vs 670.000 anterior

- PMIs Eurozona (Marzo): Servicios 55,6 Vs 52,7 anterior / Manufacturero 47,1 Vs 48,5 anterior.

Esta semana:

- Se acaba publicar el índice IFO de Clima Empresarial en Alemania con una lectura positiva (93,3 Vs 91,1 anterior).

- El martes se publicará el índice de precios inmobiliario de Cape&Shiller y la confianza del consumidor por la Conference Board en EE.UU.

- El jueves conoceremos el IPC de España y Alemania de Marzo la batería de indicadores de confianza de la Eurozona.

- Terminaremos la semana con los PMIs de China, la tasa de desempleo y de inflación en la Eurozona de Marzo y en EE.UU., datos importantes de rentas y gastos de los hogares, así como el deflactor del consumo.