¿En qué etapa de monetización se encuentra la IA?

Redacción Mapfre

Mientras Nvidia celebra esta semana su conferencia sobre el futuro de la IA, merece la pena recordar que, en casi todos los ciclos informáticos, la monetización de las nuevas tecnologías ha pasado normalmente de los facilitadores tecnológicos a los constructores, y después a las empresas clasificadas como innovadoras en software y servicios. Tener en cuenta estas etapas de la monetización de la IA puede dar que pensar a los inversores a la hora de decidir si un solo nombre tecnológico debe seguir valiendo más de dos billones de dólares.

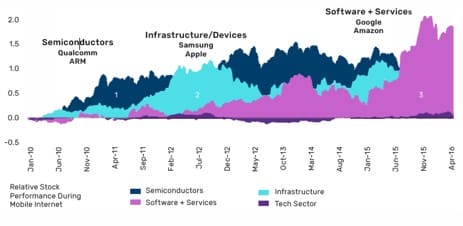

La historia reciente ofrece algunas pistas sobre cómo podrían evolucionar las etapas de la monetización de la IA. Si volvemos al ejemplo de las etapas de monetización del teléfono móvil, ilustradas en la imagen, podemos ver que hay tres etapas en juego, durante las cuales los precios de las acciones de las empresas implicadas en cada etapa tienden a despegar.

A grandes rasgos, estas etapas se dividen en las que facilitan la tecnología, las que construyen la infraestructura y las innovadoras, que proporcionan software y servicios. Empresas como Qualcomm y ARM despegaron al habilitar los dispositivos fabricados por firmas como Apple y Samsung, que disfrutaron de ganancias de precios en la segunda ola del ciclo, antes de que empresas de software y servicios como Google y Amazon empezaran a beneficiarse fuertemente.

¿En qué fase del ciclo de monetización de la IA nos encontramos actualmente? Nos encontramos en la primera etapa, que es la de los facilitadores del viaje, con énfasis en los chips semiconductores. En otras palabras, y a pesar de los movimientos bruscos y concentrados del mercado en las empresas tecnológicas, es bastante probable que este ciclo informático no haya hecho más que empezar. En el futuro puede haber constructores de infraestructuras que capitalicen aún más este ciclo y, por último, los innovadores que quizá ni siquiera hayan sido descubiertos todavía.

Resumen de la semana

La semana pasada estuvo marcada por las reuniones de varios bancos centrales, entre los más relevantes destacamos a la Reserva Federal estadounidense (Fed) y el Banco de Japón, aunque también hubo otros que compartieron los focos, como el Banco de Inglaterra o el Banco Nacional Suizo. A pesar de que no hubo sorpresas de política monetaria, a excepción del banco central suizo, que se convirtió en el primero de los occidentales en recortar su tipo de referencia, los comentarios posteriores a las reuniones sí que tuvieron impacto en los mercados.

Por un lado, comenzando de manera cronológica, el Banco de Japón puso punto final a la era de tipos negativos, teniendo el dudoso honor de ser el último banco central que quedaba en esas lides. Esto, entre otras medidas, como la liberación de la curva del bono a 10 años, ya estaba bastante descontado por los mercados. Fueron los comentarios posteriores de su gobernador, Kazuo Ueda, evitando deliberadamente hablar de futuras subidas lo que se interpretó como una continuación de la política monetaria acomodaticia.

La reunión de la Reserva Federal tuvo lugar el miércoles. La institución monetaria decidió dejar sin alterar los tipos de referencia, aunque la combinación de varios factores, pintaron en su conjunto una reunión muy suave. Las proyecciones económicas del Comité Federal de Mercado Abierto (FOMC) indicaban un incremento del 0,7% en el crecimiento para este 2024 (+2,1%), respecto de las estimaciones de diciembre, que venía acompañada de un “leve” repunte del 0,2% en la inflación subyacente (+2,6%).

Además, la Fed daba el pistoletazo de salida a las conversaciones para la ralentización de la reducción de balance. Ya como colofón, el presidente del organismo, Jerome Powell, volvió a mostrar confianza en el desarrollo del mercado laboral y en la moderación de la inflación, lo que supuso un nuevo impulso a los activos de riesgo.

Renta variable

Según lo expuesto en el texto que encabeza este informe, es intuitivo pensar que las bolsas en general lo hicieron bien, si además sumamos a la ecuación una publicación de PMI’s que salió ligeramente positiva, tanto en Europa como en Estados Unidos. Entonces, entenderemos que fueran los sectores más ligados a la evolución económica los que mejor se comportaran durante la semana.

Entre las dos regiones, fueron las bolsas estadounidenses las que lideraron las alzas, esta vez, en un mercado bastante amplio (S&P 500 +2,29%, Nasdaq 100 +2,98%; Dow Jones +1,97%; Russell 2000 +1,60%), en el que los sectores defensivos se quedaron rezagados (Salud +0,38%; Consumo Básico +0,88%).

Pero sin duda, el ganador indiscutible de la semana fue el mercado japonés (Nikkei 225 +5,63%; Topix +5,33), gracias a los comentarios de Kazuo Ueda, y también al simbolismo que traía consigo la salida de la política de tipos negativos y la finalización del control de la curva. En los índices de países emergentes sólo el Kospi coreano (+3,06%) pudo seguir el buen comportamiento de los mercados occidentales.

Renta fija

Los comentarios de Powell también tuvieron reflejo directo en el precio de los bonos, con tires a la baja (Treasury 10 años -11pb y Bund -12pb), unas caídas que fueron ligeramente superiores en los tramos cortos de la curva. A diferencia de otras ocasiones, los diferenciales crediticios no acompañaron. Las valoraciones en crédito están bastante ajustadas y parecen haber puesto ya en precio buena parte de las buenas noticias.

El mapa de puntos de la Fed indicaba tres recortes para este 2024 y otros tres para 2025, lo que supone que las compañías tengan que refinanciarse a tipos sustancialmente más elevados de los que disfrutan ahora en sus balances. Por el momento, los bonos de peor calidad crediticia siguen siendo los más rentables en lo que llevamos de año, un “carry” más que notable continúa siendo su mejor aliado, pero cualquier susto podría suponer una ampliación importante en los diferenciales. Este último factor está llevando a muchos inversores a decantarse por el crédito con grado de inversión.

Divisas y materias primas

Fuerte depreciación del yen japonés, qué tras las decisiones del BoJ cierra la semana en niveles por encima de los 150 yenes por unidad de dólar, algo que no ocurría desde el mes de noviembre. El oro consiguió acabar la semana en números verdes a pesar de la apreciación del dólar. También pudo sostener sus niveles el barril de crudo Brent, de referencia en Europa, aunque esta vez cerró lejos de los máximos alcanzados en la semana.

Esta semana…

Durante las celebraciones de Semana Santa conoceremos datos muy ligados al consumo americano: pedidos de bienes duraderos, gasto personal, confianza del consumidor y “PCE”. En la región europea las publicaciones más relevantes serán: IPC en España y desempleo en Alemania.