Estos son los dos escenarios para la economía global previstos por MAPFRE Economics

Redacción Mapfre

Los últimos años han estado marcados por la pandemia, un cisne negro que ha tenido consecuencias a muchos niveles: desde el plano comercial, con disrupciones en las cadenas de suministros, hasta hábitos de consumo, con un fuerte aumento del ahorro en los momentos iniciales que posteriormente se ha traducido en un apoyo para el consumo. Esto, unido a las tensiones geopolíticas de los últimos dos años, hace que sea aún más difícil predecir la actividad económica para los próximos meses. Por eso, MAPFRE Economics, el Servicio de Estudios de MAPFRE, siempre plantea dos escenarios distintos en su informe ‘Panorama económico y sectorial 2024: perspectivas hacia el segundo semestre’.

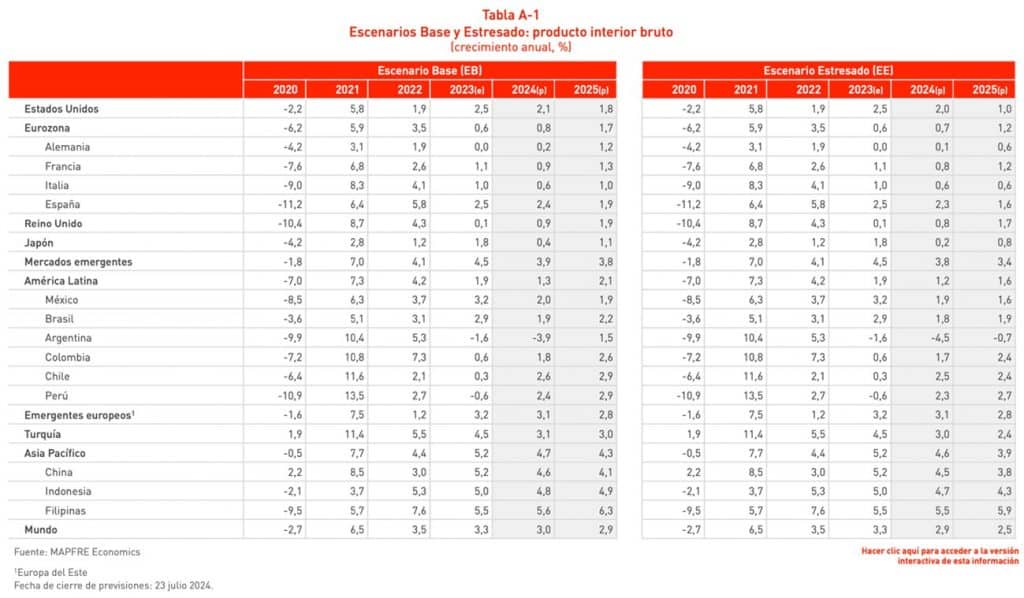

En el escenario base que se considera en este informe, el más probable, el crecimiento global ve mejoradas las perspectivas económicas de 2024 y 2025, con tasas de crecimiento del 3,0% y 2,9% para cada uno de esos años, lo que confirma que queda todavía incompleta la recuperación del ritmo potencial. Esta leve mejora en los niveles de actividad global se explica por las contribuciones marginalmente más positivas de ciertas economías desarrolladas, como la Eurozona, aunque el impulso principal sigue apoyándose en la expansión de las economías emergentes, y más concretamente. en Asía, que mantiene el liderazgo en la contribución a pesar de la relativa debilidad de China.

Por lo que respecta a la inflación, se mantienen la visión de una dinámica descendente en 2024, pero que seguirá superando los objetivos propuestos a corto plazo, con un promedio del 4,5%. De cara a 2025, se anticipa un horizonte de control más extendido, con un 3,5% que, acompañado del mejor tono de la actividad económica, permite visualizar un panorama menos estanflacionario que en el pasado.

En clave de política monetaria, se prevé una transición hacia políticas neutrales de forma mayoritaria y progresiva, aunque algo menos ordenada que en el pasado, donde la sincronización de ciclos lo permitía y la coordinación era un factor evidente. En concreto, y tras una pausa estival, se espera que la Reserva Federal de los Estados Unidos (Fed) comience a reducir los tipos de interés en septiembre, seguida de los segundos recortes en otras economías desarrolladas, como Europa y Canadá. Este movimiento habilitaría por último a las economías emergentes, donde, a pesar de llevar la iniciativa en el ciclo monetario, la evolución de la última milla de inflación ha demostrado no ser tan prometedora como esperaban los propios bancos centrales.

En suma, el clima de desaceleración económica global se mantiene a corto plazo en las previsiones, pero contienen revisiones ajustadas levemente al alza, y a medio plazo hay expectativas de volver a cifras más próximas al potencial, pero los argumentos todavía no son suficientes. En materia de inflación, todavía falta por profundizar en la moderación del crecimiento de los precios para justificar políticas monetarias neutrales y menos acomodaticias.

Los desafíos estructurales siguen sesgando el mapa de riesgos a la baja y el riesgo geopolítico permanece de forma reiterada como catalizador más probable del escenario estresado.

Escenario estresado

El escenario estresado sigue mostrando un panorama dominado por primas de riesgo geopolíticas, efecto que se traslada a través de los distintos canales a la inflación. El origen del shock se mantiene en las materias primas energéticas, con el precio del petróleo en cuotas de los 100 dólares por barril, durante dos trimestres consecutivos y estable en el rango de los 90 dólares durante todo 2025.

Se estima un efecto en precios globales, que se elevan en casi medio punto durante el conjunto de 2024 y 2025, mientras que la erosión de la actividad sería más limitada en 2024, con una décima menos de crecimiento. El año 2025 presentaría un empeoramiento agregado de medio punto en términos globales, al arrastrar parte de los efectos rezagados de una política monetaria más estricta. En concreto, y si bien no es un escenario cuyas consecuencias puedan descarrilar el sentido de esta, las medidas de relajación de los bancos centrales se trasladarían hasta finales de año, una vez dejado atrás los máximos del shock y verían limitadas las opciones de profundizar en la relajación durante todo 2025, cuyos objetivos se verían desplazados hacia garantizar la estabilidad de precios a cambio de sacrificar algo de crecimiento futuro.

Las condiciones financieras contienen un aumento de la tensión y una respuesta de activos de riesgo similar a ejercicios anteriores, donde la corrección media se sitúa en el 15% para la renta variable global y la ampliación de diferenciales en 150 puntos básicos, activándose un ‘flight to quality’ que favorece los activos seguros y de calidad.