Energía, salud y bancos brillan en rentabilidad gracias a los buenos resultados empresariales

Redacción Mapfre

Escasos movimientos a nivel de índices en una semana marcada por la presentación de resultados de las compañías en el segundo trimestre. Por sectores, energía, salud y bancos sobresalieron en rentabilidad, muy beneficiados estos últimos por unos beneficios mejores de lo esperado en los grandes bancos norteamericanos.

Por el contrario, los sectores de consumo discrecional y comunicaciones acabaron la semana en negativo tras la decepción de las cuentas de compañías como Tesla o Netflix. A nivel macroeconómico no hubo referencias importantes, aunque las pocas que se conocieron siguen apuntando a una debilidad que no tiene reflejo en la cotización de algunas compañías.

En Estados Unidos, las ventas minoristas avanzaron un 0,2% en el mes de junio y la producción industrial descendió un 0,5%. La sorpresa positiva vino por el lado de la inflación en Reino Unido con una caída de ocho décimas desde el 8,7% anterior en la tasa general y una rebaja de dos décimas hasta el 6,9% en la tasa subyacente. Por momentos, a lo largo de la semana el mantra del mercado volvió a ser "cuanto peor, mejor", esperando que la debilidad de los datos macro supongan la vuelta del apoyo de los bancos centrales a los activos, algo que se antoja a día de hoy complicado y por lo que mantenemos una preferencia por la cautela en términos de aumentar riesgo.

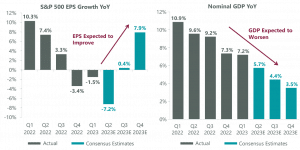

El consenso de analistas que cubren las compañías en Estados Unidos anticipa un aumento de los beneficios empresariales también en la segunda mitad del año, con una fuerte aceleración en el último trimestre. Sin embargo, las previsiones de los economistas continúan revisando a la baja el crecimiento del PIB en Estados Unidos. Esta “confrontación” de ideas presenta un dilema importante para los inversores de cara al posicionamiento de las carteras en lo que resta de año.

Otros datos macro:

- PIB de China (2T): 0,8% en términos intertrimestrales y 4,5% en lo que va de año.

- Producción industrial China (junio): 4,4% en términos interanuales Vs 2,5% esperado y 3,5% anterior.

- Ventas Minoristas China (junio): 3,1% en términos interanuales Vs 3,3% esperado y 12,7% anterior.

- Ventas minoristas EE.UU. (junio): 0,2% en términos intermensuales Vs 0,5% anterior y esperado.

- Producción Industrial EE.UU. (junio): -0,5% en términos intermensuales Vs -9,5% anterior y 0% esperado.

- Viviendas iniciadas en EE.UU. (junio): caen un 8% con respecto al mes anterior y los permisos de construcción un 3,77%.

Esta semana:

- A lo largo de la mañana del lunes se publicaron los PMIs preliminares del mes de Julio y el índice de precios a la producción de España.

- El martes será el turno del IFO alemán y del índice de confianza de la Conference Board en Estados Unidos.

- El miércoles se publicará la oferta monetaria M3 de la Eurozona y las ventas de viviendas en Estados Unidos. Sin embargo, la atención residirá en la reunión de la FED donde una subida de 25pbs está prácticamente descontada.

- El jueves, además de los datos de paro en España, habrá reunión del BCE en el que también se descuenta una nueva subida de de los tipos interés en 25pbs.

- Por último, el Banco Central de Japón publicará su decisión sobre los tipos de interés y datos de inflación en España y Alemania.