Los altos niveles de deuda y déficit amenazan el crecimiento global

Redacción Mapfre

Los altos niveles de deuda y déficit de muchos países están entre los principales riesgos a medio plazo para la estabilidad del sistema financiero. Tanto este como la economía real se pueden ver afectados por el apalancamiento público y privado para sostener el dinamismo, según destaca MAPRE Economics en su informe ‘Panorama económico y sectorial 2024: perspectivas hacia el segundo semestre’.

En Estados Unidos, por ejemplo, se espera un déficit fiscal este año cercano al 7%, en un contexto de crecimiento de la economía que se estima en el entorno del 2,1% y en el que el Gobierno debería estar haciendo esfuerzos por encauzar las cuentas públicas y reducir deuda federal, que representa el 122% del PIB (la deuda total, incluyendo la federal, estatal y local alcanza el 135% del PIB).

La propia oficina de presupuestos del Congreso estima que la deuda está en una trayectoria insostenible y el esfuerzo de pago de intereses puede ser inmanejable si los tipos de interés se mantienen altos. En agosto de 2023, la agencia de calificación Moody’s retiró la calificación de AAA a Estados Unidos, dejándola en AA+. En síntesis, aun en un escenario en el que la Reserva Federal (Fed) reduzca los tipos de interés, los mercados pueden seguir exigiendo tipos altos para comprar la deuda estadounidense si persisten dudas sobre la trayectoria de esta.

En Europa, la excepcionalidad post-pandémica ha llegado a su fin y se han reactivado las reglas fiscales que se habían suspendido temporalmente. Así, a finales de junio, la Comisión Europea abrió un Procedimiento de Déficit Excesivo a siete países europeos, entre los que se incluyen Francia e Italia. Por tanto, en términos de riesgos, o los países racionalizan sus déficits implicando un menor crecimiento y otros efectos de la austeridad, o es posible que los mercados comiencen a tensionar la deuda soberana y, por efectos encadenados, la deuda privada corporativa.

Esto ocurre en un contexto en el que los bancos centrales más relevantes se encuentran en un proceso de reducción del balance y, por ende, de venta de activos soberanos y corporativos globales, añadiendo con ello mayor presión alcista a los retornos esperados por el mercado por dicha deuda.

En los mercados emergentes, pese a no existir una tensión soberana equiparable, existen riesgos relacionados con su deuda emitida en monedas fuertes (por ejemplo, en Turquía y Argentina), que, en un contexto de restricción financiera, puede dificultar la renovación y repago de su deuda.

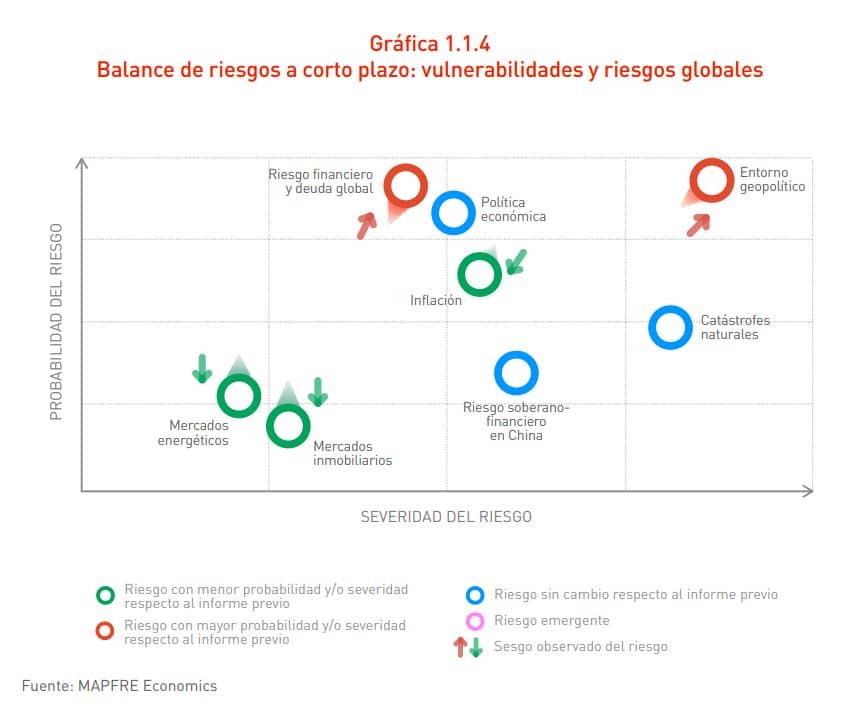

El riesgo financiero no es el único que destaca MAPFRE Economics en su informe Panorama. El mercado inmobiliario en China sigue enfrentando dificultades: las ventas de viviendas han caído un 27% en junio, y el inicio de obras ha caído un 24% en oficinas y un 25% en residencial. En el plano geopolítico, los analistas llaman la atención sobre las tensiones entre la UE y Rusia tras la visita a Moscú en julio del primer ministro húngaro, Viktor Orbán, que “ha generado controversia significativa”. A esto se suman la ciberseguridad, las recientes elecciones legislativas francesas del 7 de julio de 2024 y la guerra en Gaza, que sigue sin una solución a la vista.

La inflación sigue coleando. Aunque la moderación a la baja de los datos de inflación global continúa, encuentra resistencias en el final del camino como resultado de algunas restricciones de oferta, especialmente en el lado de los servicios. Así, se percibe como complicada la rápida consecución en el corto plazo del objetivo generalista de los bancos centrales de un crecimiento de los precios cercano al 2%. Los mercados energéticos e inmobiliarios, la política económica y las catástrofes naturales también pueden hacer saltar las alarmas.