El déficit de Francia preocupa a los inversores

Redacción Mapfre

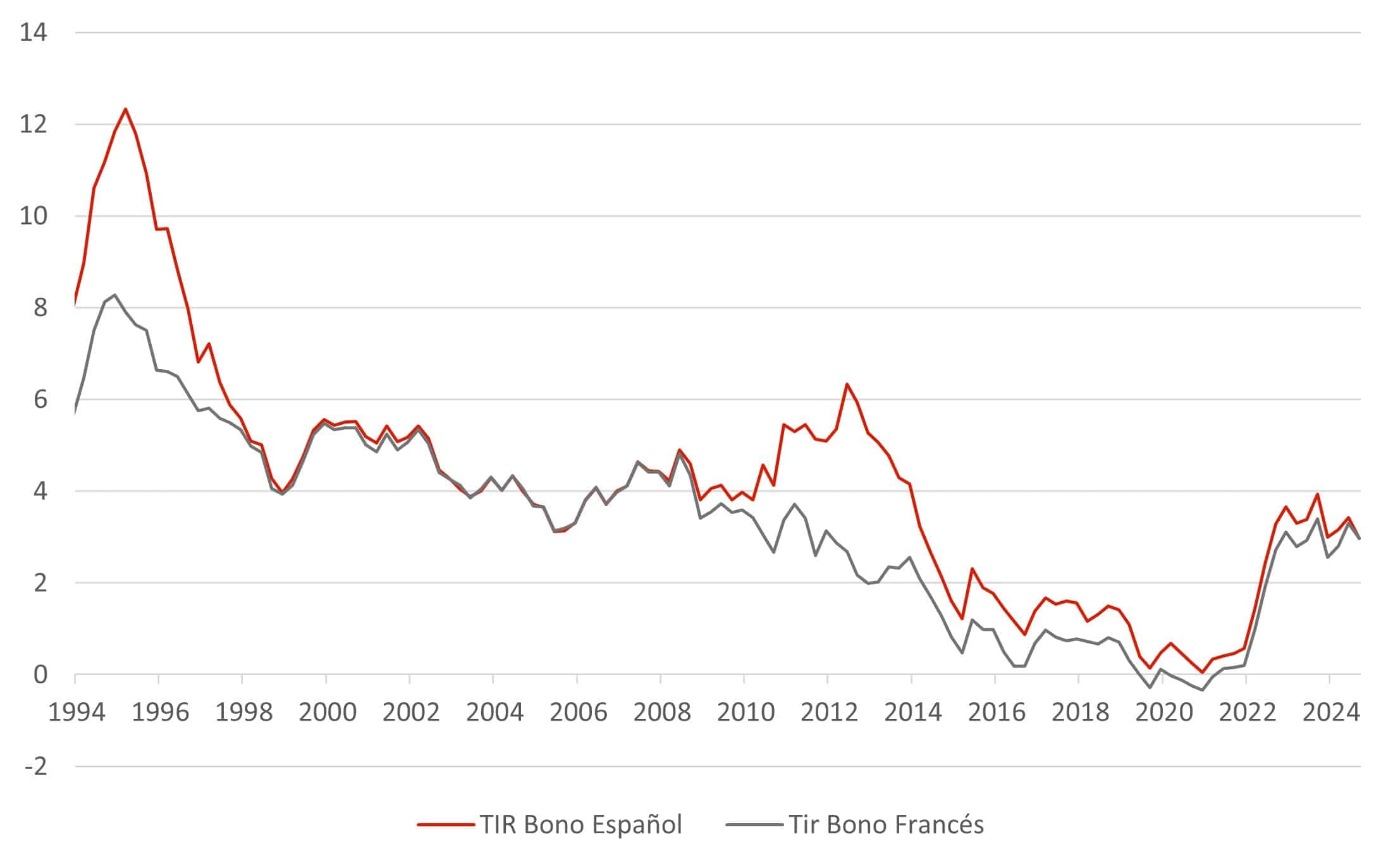

El rendimiento exigido al bono español a diez años llegó esta semana en algunos momentos a ser inferior al exigido al del su homólogo francés. La última ocasión en la que el bono español presentó un rendimiento similar al del bono francés fue en 2008, coincidiendo con el inicio de la gran crisis financiera. Este evento marcó el preludio de un incremento sustancial en la rentabilidad del bono español, que alcanzó el 7,5% durante la crisis de deuda soberana en 2012.

En ese periodo, la prima de riesgo de España respecto al bono alemán se disparó hasta los 600 puntos básicos, mientras que en relación al bono francés, la diferencia rondaba los 500 puntos básicos. La situación actual pone de manifiesto las preocupaciones de la comunidad internacional acerca de la evolución del déficit del país vecino y las dificultades del nuevo gobierno para llevar a cabo medidas que lo reduzcan.

Gráfico: elaboración propia con datos de Bloomberg

La semana pasada estuvo repleta de referencias macroeconómicas, pero con un protagonismo claro de China. Empezando por los datos europeos, la semana comenzó con los datos de PMI que sorprendieron a la baja y allanan el camino para que el Banco Central Europeo (BCE) pueda llevar a cabo nuevos recortes en los tipos de interés en las próximas reuniones.

Si bien esta interpretación de los datos conocidos podría haber avivado por sí solo el optimismo en los mercados del viejo continente, fueron las nuevas medidas de estímulo (tanto fiscal como monetario) por parte de China lo que impulsó fuertemente al alza a los índices europeos. El Banco Popular de China anunció un plan de choque con un paquete de medidas que incluyen reducir el coeficiente de reservas de los bancos, el de los intereses de las hipotecas ya vivas y la flexibilización para adquirir segundas viviendas, en un intento de dar reavivar la confianza entre los inversores, pero especialmente la de los hogares. Además, reforzaron el discurso afirmando que se haría lo necesario para cumplir los objetivos de crecimiento, ya sea con foco en el gasto fiscal o con políticas de recortes de tipos. Estas medidas y el tono de las mismas fueron recibida positivamente por los inversores que dieron un nuevo voto de confianza a China, impulsando a los mercados de renta variable chinos a una de sus mejores semanas desde que existen registros.

En EE.UU., las lecturas de las referencias macro fueron mixtas con la confianza del consumidor de la Conf. Board sorprendiendo a la baja, pero con un mercado laboral resistente, ya que las peticiones iniciales de subsidio de desempleo descendieron lo que da cierta tranquilidad a aquellos inversores más escépticos acerca de la salud del crecimiento y el desempleo en el país.

Renta variable

El S&P500 volvió a marcar nuevo máximo histórico amparándose en los buenos resultados de la empresa de semiconductores Micron y en los estímulos a la economía China. Destacaron los sectores consumo discrecional y materiales, mientras que el energético estuvo lastrado por la incertidumbre respecto a la evolución del precio del crudo. El optimismo por los estímulos del gobierno chino fue capaz de impulsar las Bolsas europeas a pesar del tono negativo de las referencias macro, llevando al Stoxx 600 a máximos históricos tras las alzas de más de un 4% en las bolsas alemana y francesa.

A nivel sectorial, destacaron las empresas de lujo, que se benefician del consumo, mientras que por la parte negativa, volvimos a ver las acciones del sector energético como las más lastradas. Por la parte de emergentes, el protagonismo lo tuvo China: el paquete de medidas anunciado hizo aumentar la debilitada confianza en las políticas del gobierno para reactivar su economía, lo cual fue celebrado por los índices locales, espoleando al CSI300 con una subida del 15% y del 13% para el Hang Seng de Hong Kong. El Nikkei japonés también se vio beneficiado por el impulso de China, así como por el buen comportamiento de las empresas de semiconductores estadounidenses.

Renta fija

Los bonos mantuvieron un tono comedido a lo largo de la semana en EE.UU. ante la falta de un catalizador claro, el cual se esperaba que llegase con el dato final del PCE del viernes que no supuso sorpresa relevante. Donde hubo mayor movimiento fueron en los bonos europeos, ya que tanto la débil lectura de los PMIs como la fuerte desaceleración en los precios conocida en Francia y España durante el mes de Septiembre apuntan a una expectativa de mayor recorte de tipos por parte del BCE.

Lo que sí muestran en común las curvas europeas y las norteamericanas es el proceso de empinamiento de la curva por el que los tramos cortos empiezan a pagar menos que los tramos largos. A nivel de diferenciales corporativos, se dieron estrechamientos por el lado EE.UU. tanto en el ‘investment grade’ como en el ‘high yield’, caso opuesto al caso europeo, donde hubo ampliaciones para ambos diferenciales.

Divisas y materias primas

En cuanto a las materias primas, se mantiene la volatilidad en el petróleo que ha tenido un mes de septiembre de mucho movimiento. La semana pasada fue negativa para la materia prima a raíz de un aumento de las expectativas en la oferta por parte de Arabia Saudí y Libia cerrando el brent a 71 dólares el barril. El oro, por su parte, mantiene el tono positivo desde el recorte de tipos de la Reserva Federal estadounidense (Fed) en el contexto de un dólar a la baja.

Esta semana…

Esta semana en Europa tendremos el dato de inflación y en EE.UU. saldrán las referencias ISM de servicios y manufacturero, así como diversas referencias de empleo.