El consumo estadounidense mantiene su buena forma

Redacción Mapfre

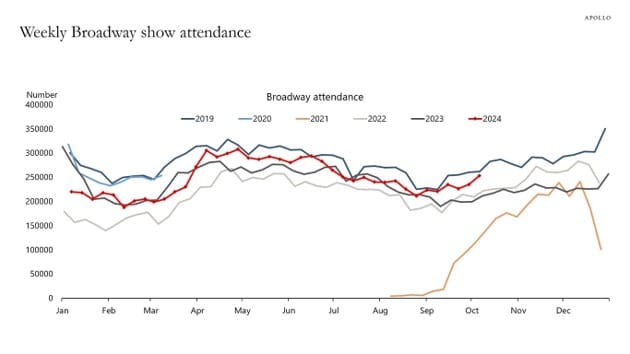

Una de las formas de medir la fortaleza del consumidor americano es fijarnos en el público que reciben cada semana los musicales en Broadway, Nueva York. Las entradas a estos musicales pueden costar hasta 200 dólares por lo que solamente aquellos consumidores que mantienen un nivel de confianza elevado en sus ingresos futuros están predispuestos a realizar dicho gasto.

Acorde a los últimos datos disponibles, el número de espectadores en lo que llevamos de año se sitúa en unos niveles muy próximos al año 2019, anterior a la pandemia. Esto demuestra que los hogares norteamericanos siguen en buena forma y que, por el momento, no parece probable que vayamos a ver una recesión.

Fuente: Apollo con datos de Broadway Database

Resumen de la semana

El Banco Central Europeo (BCE) cumplió con lo esperado y recortó por tercera vez en este ciclo los tipos de interés un cuarto de punto hasta situar la facilidad de depósito en el 3,25%. Esta decisión se fundamenta en un último dato de inflación en la Eurozona que se situó por debajo del 2% (1,8% en su tasa general no así la subyacente que se sitúo en septiembre en el 2,7%) y en unos datos de actividad económica que muestran un debilitamiento continuado. En lo que resta de año es posible que volvamos a ver un nuevo recorte por parte del organismo presidido por Christine Lagarde, aunque insistió en la idea de que no existe un camino prefijado y que las decisiones se tomarán “reunión por reunión” y en función de los datos que se vayan publicando.

Esta debilidad palpable en Europa contrasta con la fortaleza de la economía estadounidense a tenor del dato de ventas minoristas conocido la semana pasada. El consumo en Estados Unidos se mantiene resiliente lo que eleva la previsión del PIB del tercer trimestre medido por la Reserva Federal de Atlanta hasta el 3,4%, reduciendo así a menos de dos los recortes de tipos de interés esperados por el mercado para lo que resta de 2024.

Por ahora el alza en las rentabilidades exigidas a los bonos norteamericanos (el 10 años se sitúa por encima del 4%) no está pesando en la valoración de las compañías cotizadas, ya que el S&P500 alcanzó un nuevo máximo (ya van 46 este año) justo en el segundo aniversario del mercado alcista que se inició el 14 de octubre del 2022 acumulando una rentabilidad desde entonces del 63%.

En China continuaron las dudas acerca de la suficiencia de las medidas aprobadas por el Gobierno para reflotar su mercado de valores y devolver la confianza a los consumidores. Mientras dichas medidas surten efecto, el PIB en el gigante asiático aumentó un 4,6% en el tercer trimestre.

Renta variable

Semana positiva para la gran mayoría de los índices bursátiles, a excepción de los asiáticos. Como comentábamos anteriormente, el S&P500 no encuentra obstáculos en los tipos de interés para seguir escalando hacia nuevos máximos, aupado principalmente por la buena temporada de resultados de los grandes bancos. Todos ellos y casi sin excepción reportaron unos beneficios durante el tercer trimestre muy sólidos debido a la buena marcha del negocio en M&A, trading y sus segmentos de gestión patrimonial.

Por el lado europeo, aunque los índices regionales acabaron todos en positivo, las noticias corporativas no fueron tan buenas debido, principalmente, a la decepción de los beneficios corporativos de ASML (compañía holandesa líder en la producción de maquinaria de semiconductores), que registró una caída del 15% en bolsa. Tampoco gustaron las cuentas del gigante del lujo LVMH, que reportó caídas en su cifra de ventas debido a la debilidad de la demanda de China.

La bolsa de Hong Kong se dejó un 2%, recogiendo así parte de beneficios tras la subida espectacular de comienzo de mes y tras la decepción de la comparecencia del Ministro de Hacienda el pasado sábado al no aclarar como el gobierno chino llevará a cabo todas las medidas anunciadas.

Renta fija

La decisión del BCE, pese a estar totalmente descontada, provocó un rally en los bonos del tesoro europeos, especialmente en los tramos más cortos. La TIR exigida al Bund alemán bajó en ocho puntos básicos, mientras que en el caso de España lo hizo en 14 y la de Italia en 20.

En Estados Unidos, pese a la fortaleza del dato de ventas minoristas y de las peticiones por subsidio por desempleo semanales, el precio de los bonos se mantuvo sin grandes variaciones en el entorno del 4,1% para la referencia del 10 años.

Con respecto a los bonos corporativos, la parte de mayor calidad crediticia en Europa y la de menos en Estados Unidos fueron las que más se beneficiaron del recorte de tipos por parte del BCE y de la fortaleza del consumidor norteamericano.

Divisas y materias primas

Cara y cruz para el oro y el petróleo esta semana. El metal amarillo marcaba nuevos máximos, esta vez incluso con un dólar al alza y sin un catalizador claro. En el extremo opuesto estuvo el crudo que se deja un 7,6% durante la semana tras los titulares que afirmaban la no intención de Israel de atacar pozos o instalaciones petrolíferas de Irán como medida de respuesta tras los últimos ataques en suelo israelí por parte de las milicias. En lo que respecta a las divisas, la fortaleza de la economía norteamericana y el recorte por parte del BCE debilitó a la divisa comunitaria que se aleja de los máximos de las últimas semanas.

Esta semana…

Continuaremos muy atentos a las presentaciones de resultados de las compañías (Tesla, Boeing, Coca Cola, SAB o Iberdrola entre otras) y a los datos de PMIs preliminares del mes de octubre.