Cierre de trimestre alcista a pesar de las turbulencias en el sector bancario

Redacción Mapfre

El pasado viernes se puso fin a un trimestre que deja revalorizaciones importantes para la mayoría de las bolsas y con el NASDAQ100 en mercado alcista, tras subir más de un 20%. En renta fija, la mayoría de los bonos de gobierno cotizan a tires por debajo de las que comenzaron el año, la curva norteamericana menos invertida y los diferenciales crediticios planos.

A nivel macroeconómico, la mayoría de los datos conocidos siguen mostrando una fortaleza superior de las economías pese a que las encuestas de confianza no consiguen sobresalir tanto como se podría esperar para las lecturas que estamos viendo. La inflación continúa siendo la gran incógnita dado que los efectos de base han provocado un menor crecimiento de los precios. De hecho, en España el IPC de marzo fue del 3,3%, frente al 6% anterior, pero la tasa subyacente sigue marcando máximos históricos y las lecturas intermensuales apuntarían a una tasa de inflación anualizada cercana al 5%.

Quizás por ello los bancos centrales han seguido con su pauta de subidas de tipos de interés. Con esta descripción de los hechos, nos sería difícil creer que tres bancos norteamericanos quebrasen durante el trimestre y un banco sistémico como Credit Suisse fuese absorbido por su rival UBS con la intervención del gobierno suizo, asumiendo unas pérdidas de hasta 9.000 millones de francos suizos.

Pero así funciona el mercado: pone en precio lo que está por venir y olvida con rapidez el pasado. Hoy comienza el segundo trimestre, en el que muchas de las esperanzas descansan en la idea de alcanzar el pico en los tipos de interés oficiales.

Fuga de depósitos

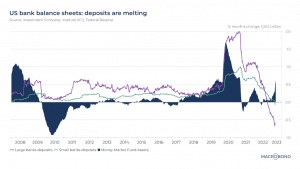

La fuga de depósitos que desencadenó el problema de solvencia del Sillicon Valley Bank (SVB) en Estados Unidos comenzó hace unos meses y no fue un problema solamente de bancos regionales. Los grandes bancos también han visto reducidos su nivel de depósitos debido simplemente a que los depositantes empezaron a utilizar toda la liquidez acumulada tras la pandemia en consumo de servicios y bienes que elevó los precios hasta niveles cercanos al 10% y tras este aumento, los bancos centrales tuvieron que subir los tipos de interés.

La decisión de los bancos de no remunerar los depósitos acorde al nivel de los tipos de interés oficiales ha provocado también un continuo flujo de entrada hacia fondos monetarios que no ayuda a recuperar la confianza en alguno de estos bancos de menor tamaño.

Otros Datos Macro:

- M3 Eurozona (Feb): +2,9%YoY Vs 3,5% anterior

- Índice de Shiller (enero) de precios de viviendas en EE.UU.: -0,43%MoM y +2,55%YoY Vs 4,62% anterior.

- Indice Conference Board de confianza del consumidor en EE.UU.: 104,2 Vs 103,4 anterior

- Inflación en España (marzo): 3,3%YoY Vs 6% anterior y 7,5%YoY la tasa subyacente.

- Inflación Eurozona (marzo): 6,9%YoY Vs 8,5% anterior y 5,7%YoY la tasa subyacente Vs 5,6% anterior. Comida, alimentos y tabaco suben un 15,4%.

- Desempleo Eurozona (febrero): 6,6% Vs 6,7% anterior.

- PMIs China (marzo): Manufacturero 51,9 Vs 52,6 anterior; Servicios 58,2 Vs 56,3 anterior.

- Deflactor Consumo en EE.UU. (PCE) de marzo: 5% Vs 5,4% anterior. La tasa subyacente baja una décima hasta el 4,6%.

Esta semana:

- Hoy lunes conoceremos el ISM Manufacturero del mes de marzo en EE.UU.

- El martes se publicará el índice de precios a la producción de febrero de la eurozona, los pedidos a fábrica del mismo mes en EE.UU. y el número de vacantes laborales sin cubrir.

- El miércoles será el turno del ISM del sector servicios de marzo en EE.UU. y los pedidos a fábrica de Alemania en febrero.

- El jueves se publicarán los PMIs de Caixin en China.

- Por último, el viernes tendremos el informe de empleo del mes de marzo en EE.UU. para el que se espera una creación de 223.000 empleos y la tasa de paro se quede en el 3,6%.