Buena semana en las Bolsas por la rebaja de la inflación en Estados Unidos

Redacción Mapfre

Semana positiva para las bolsas tras una buena acogida de los datos de inflación en Estados Unidos, con un dato de IPC general a la baja, observándose que la inflación por la parte de los bienes parece controlada, pero se mantiene resistente por el componente de los servicios. Esto quedó confirmado con los datos de IPP del jueves, donde vimos una notoria reducción hasta el 2,7% vs el 4,9% anterior (YoY), marcando con ello el nivel más bajo desde enero de 2021.

La economía estadounidense empieza a mostrar síntomas de debilitamiento con un menor dato de producción manufacturera, con las caídas de las ventas minoristas afectadas por el menor volumen de compraventas de vehículos y el enfriamiento del mercado laboral en este primer trimestre de año, y esto denota que las familias empiezan a sentir la subida de tipos junto a los todavía elevados niveles de inflación y consumen menos.

Por la parte europea, tuvimos los datos finales de IPC de Alemania y España que cumplieron las expectativas y el de Francia que sorprendió ligeramente al alza, así como el dato de producción industrial en la Eurozona, que aumentó un 2% interanual mostrando la resiliencia del sector manufacturero europeo.

En los bonos, hubo caídas en el contexto de las declaraciones de Christopher Waller de la Reserva Federal estadounidense (Fed), reforzando el discurso del recorrido de tipos por hacer al seguir la inflación lejos del 2% objetivo. En Europa, vimos también caídas por las perspectivas de un mayor endurecimiento de la política monetaria por parte del Banco Central Europeo ante la resiliencia económica a tenor de los últimos datos.

Sector inmobiliario estadounidense

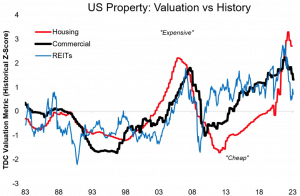

Las valoraciones de los inmuebles, tanto con foco residencial, como comercial, no solo alcanzaron cotas elevadas tras la pandemia, sino que también se enfrentan a una incertidumbre considerable en el mundo post-pandémico, donde las tasas de vacantes se disparan a medida que la nueva realidad del trabajo desde casa deja vacías las oficinas y el trabajo desde cualquier lugar provoca la emigración de las grandes ciudades. Este contexto inflacionista, ha llevado a unas valoraciones muy elevadas que puede castigar al sector inmobiliario en EE.UU.

Otros datos Macro:

- IPP EE.UU. (Mensual/Marzo) YoY: 2,7% vs 3,0% est y 4,9% anterior

- IPC EE.UU. (Mensual/Marzo) YoY: 5,0% vs 5,1% est y 6% anterior; Subyacente: 5,6% vs 5,6% est

- Ventas Minoristas EE.UU. (Mensual/Marzo) YoY: -1,0% vs -0,5% est y -0,4% anterior

- Preliminar de Confianza del Consumidor de la Universidad de Michigan (Mensual/Marzo): 63,5 vs 62,1 est y 62 anterior

- Ventas minoristas de la Eurozona (Mensual/Marzo) YoY: -3,0% vs -3,5% est y -2,3% anterior

- Producción Industrial Eurozona (Mensual/Febrero) YoY: 2,0% vs 1,5% est y 0,9% anterior

- IPC China (Marzo) YoY: 0,7% vs 1% est y 1% anterior

- IPP China (Marzo) YoY: -2,5% vs -2,5% est y -1,4% anterior

- Balanza Comercial de China: $88,19bn vs $40,00bn est y $16,82bn anterior

Esta semana:

- Este lunes no habrá referencias macro relevantes.

- El martes saldrá el dato del índice ZEW de confianza inversora en la Eurozona y el dato de permisos de construcción en EE.UU. En China obtendremos los datos de PIB, de desempleo, de producción industrial y de ventas minoristas.

- El miércoles tendremos el dato final IPC de la Eurozona que se espera en línea con el dato del mes de febrero (6,9%).

- El jueves saldrá el dato preliminar de Confianza del Consumidor en la Eurozona. Por la parte de EE.UU., tendremos las ventas de viviendas de segunda mano y el índice Manufacturero de la Fed de Filadelfia.

- El viernes tendremos los datos preliminares de PMIs en Alemania, UK, Eurozona y en EEUU.