Alemania acelera el ritmo de reducción de déficit frente a otras economías

Redacción Mapfre

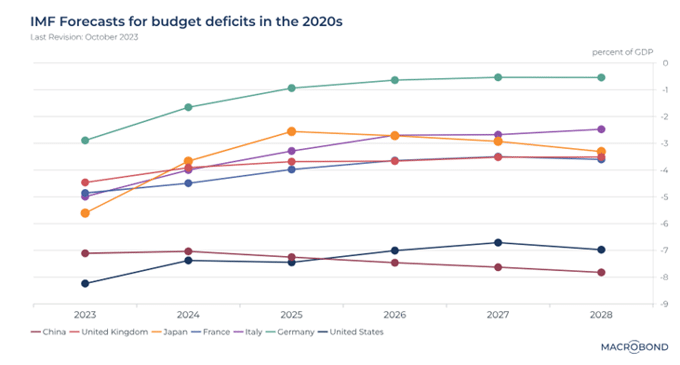

Alemania es una de las economías que se está tomando más en serio la reducción del déficit, y se sitúa muy por delante de otros países, como Estados Unidos y China, que destacan tanto por sus amplísimos déficits, como por lo poco que se espera que avancen de aquí a 2028 en su reducción, según las previsiones del Fondo Monetario Internacional (FMI). Por otra parte, se prevé que Francia, Italia y Japón, conocidos por su elevada carga de deuda global, avancen en la compresión de sus brechas presupuestarias.

La semana pasada tuvo un tono mixto en los mercados de renta variable, con los índices estadounidenses al alza, los europeos a la baja y un mercado de bonos que terminaron la semana con rentabilidades exigidas más altas. El inicio de año ha venido marcado por unos mercados que siguen descontando una bajada de tipos oficiales en el corto plazo, concretamente seis bajadas en EE.UU. y cinco en Europa para el año 2024.

No obstante, los responsables de la Reserva Federado (Fed) y del Banco Central Europeo (BCE) no parecen mostrarse tan proclives a que vayan a darse tantas bajadas como marca el consenso a lo largo del año. Prueba de ello fue el discurso de Waller, de la Fed, y de Lagarde por parte del BCE, donde no marcaron una clara direccionalidad hacia tantas bajadas de tipos acorde al tono de sus comentarios.

A nivel macroeconómico, vimos en EE.UU. referencias que apoyaron las subidas en las Bolsas, destacando los datos mejor de lo esperado de ventas minoristas, de permisos de construcción y de una menor expectativa de inflación de acuerdo a los datos preliminares de la encuesta de la Universidad de Michigan.

En Europa hubo pocas referencias macro relevantes, destacando una producción industrial que bajó más de lo esperado en su dato anual, datos de IPC finales en línea con lo esperado y un índice ZEW de confianza inversora mejor de lo esperado, proviniendo por tanto el grueso de las caídas en acciones y bonos de las intervenciones de los bancos centrales.

A nivel corporativo, estamos en pleno ciclo de presentación de resultados de las empresas en EE.UU. y a lo largo de la semana que viene presentan gran cantidad de ellas, destacando los casos de Johnson & Johnson, Netflix, Tesla, ASML, SAP o Visa, entre otras. El consenso de analistas sigue siendo bastante optimista respecto a la perspectiva de beneficios para el año 2024 lo que encajaría con una economía estadounidense que sigue en “pleno vuelo”, tal y como indicaron también las peticiones por subsidio de desempleo al marcar un nuevo mínimo.

Renta variable

Los principales índices de renta variable estadounidenses subieron durante la semana, lo que llevó al S&P 500 a un nuevo máximo histórico por primera vez en más de dos años. El optimismo en torno a la inteligencia artificial, las altas expectativas de crecimiento para el 2024 de Taiwan Semiconductors, que es el mayor productor de semiconductores a nivel global, y los nuevos indicios de resistencia de la economía estadounidense con expectativas de menor inflación favorecieron a los valores tecnológicos y de crecimiento, frente a ‘utilities’ que fue el sector más denostado.

En Europa vimos bajadas de un 1,58% del STOXX600, ya que los comentarios de los responsables políticos de los bancos centrales llevaron a los mercados financieros a rebajar las expectativas sobre una pronta reducción de los tipos de interés. A nivel sectorial, destacaron aerolíneas y tecnología, con Real Estate y ‘utilities’ como los peores sectores. En países emergentes, China volvió a tener el protagonismo con caídas de los índices Hang Seng y CSI 300 debido a una batería de datos macro por debajo de lo esperado. De nada sirvió el dato de PIB del 2023 que superó el objetivo del Gobierno al situarse en el 5,2% vs. 4,9% del año anterior.

Renta fija

En cuanto a los mercados de renta fija, vimos caídas de los precios de los bonos en EE.UU. y en Europa. En EE.UU., la bajada vino de la mano de los buenos datos macro y, sobre todo, por el discurso de Waller, de la Fed, mostrándose conservador ante las altas expectativas de repetidas bajadas de tipos que descuenta el mercado. En Europa, también vimos bajadas de los precios del bono alemán tras los discursos de los bancos centrales, aunque en este caso más controladas que en EE.UU.

En cuanto a los diferenciales, hubo estrechamientos tanto para el IG como para el HY en EEUU y Europa. Como hemos venido comentando, las expectativas de recortes de tipos no casaban con la situación macroeconómica y esta semana la presidenta del FMI incluso llegó a llamar la atención a los principales bancos centrales por alentar los recortes de tipos.

Divisas y materias primas

Los precios del petróleo subieron ligeramente esta semana, pero siguen estancados por debajo de los 80 dólares el barril. Las tensiones no cesan en el Mar Rojo, donde Estados Unidos está llevando a cabo nuevos ataques contra los Houthis en Yemen, pero de momento, el barril de petróleo no parece reaccionar.

Por otro lado, el último informe de la Agencia Internacional de la Energía es bastante pesimista para la materia prima, ya que espera que el mercado esté bien abastecido este año, especialmente si la OPEP+ mantiene sus recortes de producción.

Esta semana…

Semana cargada de referencias donde destacan el índice de Precios PCE en EEUU, o la confianza del consumidor en Europa. El foco principal vendrá por las decisiones de tipos en Japón y Europa, que pueden marcar la senda que tomarán los bancos centrales en este inicio de año.