¿Cómo afecta la subida de la inflación a mi pensión?

Redacción Mapfre

La inflación es un elemento de gran relevancia en todos los sistemas de pensiones puesto que su tratamiento puede tener una gran repercusión en el monto de la pensión. El riesgo de inflación es el resultado de la diferencia entre los criterios de actualización del monto de las pensiones y el crecimiento del nivel general de precios en la economía.

En los países con sistemas públicos de jubilación, se trata de un riesgo que suele ser asumido por el Estado, pero no siempre es así y a veces recae sobre el pensionista o bien sobre las entidades aseguradoras con las que se han contratado las rentas vitalicias, en los sistemas de pensiones basados en cuentas individuales de capitalización (muy comunes en América Latina).

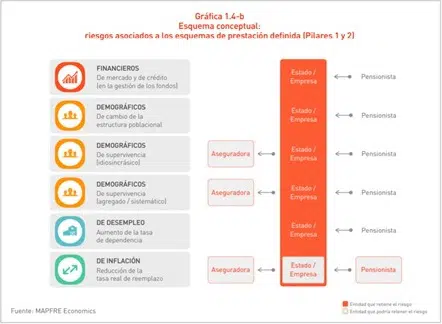

El reciente informe Sistemas de Pensiones en Perspectiva Global, de MAPFRE Economics, identifica el riesgo de inflación como uno de los cuatro riesgos principales a los que se enfrentan las pensiones públicas y privadas en todo el mundo, junto al riesgo demográfico, el financiero y el de desempleo.

La casuística en cuanto a los mecanismos para proteger a las personas que alcanzan la edad de jubilación de las pérdidas en su poder adquisitivo como consecuencia de procesos inflacionistas es diversa, nos explica Ricardo González, director de Análisis, Estudios Sectoriales y Regulación de MAPFRE Economics. “Existe una tendencia a introducir mecanismos de ajuste en los que las pensiones están indexadas a los indicadores que miden la pérdida de poder adquisitivo (el índice de precios al consumo, el de la evolución de los salarios o una combinación de ambos). Sin embargo, en ocasiones se combina con otros indicadores vinculados a la sostenibilidad del sistema, de manera que puede desconectarse de forma puntual cuando ésta se ve amenazada”.

Un ejemplo a destacar es el caso del sistema de pensiones del Reino Unido que se ha diseñado con una distribución bastante equilibrada entre pilares, es decir, el componente de la pensión pública de reparto vinculado a una contribución obligatoria (pilar 1) se complementa con otro componente de la pensión procedente de una cuenta de capitalización que se nutre de aportaciones de la empresa y del trabajador a lo largo de su vida laboral (y de la rentabilidad de las inversiones en las que se van materializando los fondos). La empresa está obligada a dar de alta a sus trabajadores en estos planes de pensiones complementarios (pilar 2), salvo que el trabajador decida que no quiere hacerlo (en cuyo caso pierde las aportaciones que su empresa y el Estado hacen para él).

En este sistema el importe de las pensiones públicas (que viene a ser un mínimo vital) es revisado según el mayor incremento entre la tasa de inflación y el crecimiento de los salarios medios, con un incremento mínimo del 2,5%. Este mecanismo de actualización se denomina “Triple Lock”. Pues bien, el gobierno británico ha anunciado que en 2021 deja en suspenso ese sistema y que la revalorización de las pensiones va a ser del 2,5%, por lo que parte del repunte de la inflación que se está produciendo va a recaer sobre los pensionistas.

En el caso de los componentes de la pensión basados en cuentas individuales de capitalización (que tienen mucho peso en sistemas como el Reino Unido, Estados Unidos, Suecia, Holanda, entre otro, y en todos aquellos sistemas de pensiones en América Latina que siguen de un modo u otro el sistema chileno) todo va a depender de la evolución de la inflación y de los tipos de interés. “Si se prolonga una situación de intereses reales negativos, el coste de la inflación repercutirá sobre el ahorro acumulado y por tanto en los futuros pensionistas, que van a ver que la rentabilidad de sus inversiones no es suficiente para compensar la pérdida de poder adquisitivo de sus ahorros”.

Esto puede suceder en mayor medida aquellas economías en las que los bancos centrales intervienen en los mercados de bonos con medidas de política monetaria no convencionales con amplios programas de adquisición de activos que vienen a relajar las primas de riesgo de los bonos sobre los que se aplican esos programas y, por tanto, su rentabilidad. “Estos programas están siendo muy eficaces para garantizar la liquidez del sistema y están permitiendo a los gobiernos seguir financiándose a tipos reducidos por lo que es importante que sigan ahí mientras no mejore la situación, pero en el largo plazo puede erosionar el poder adquisitivo de los futuros pensionistas en los componentes de la pensión procedentes de cuentas individuales de capitalización”.

Como efecto colateral puede llevar a que los ahorradores/pensionistas asuman más riesgo en sus inversiones en busca de una mayor rentabilidad, en una forma de ahorro que por su finalidad viene siendo un ahorro conservador, lo cual no está exento de problemas si los mercados caen en el momento de alcanzar la edad de jubilación.